1. Cơ sở pháp lý

Những quy phạm pháp luật chung của Việt Nam về chuyển giá và chống chuyển giá:

1.1. Giai đoạn từ 1997 – 2005

Văn bản pháp lý đầu tiên ở Việt Nam quy định về chuyển giá là các Thông tư 74/1997/TT-BTC ngày 20/10/1997 của Bộ Tài chính, hướng dẫn về thuế đối với nhà đầu tư nước ngoài [2], sau đó lần lượt được thay thế bởi các Thông tư 89/1999/TT-BTC ngày 16/7/1999 [3], Thông tư 13/2001/TT-BTC ngày 8/3/2001 của Bộ Tài chính, hướng dẫn thực hiện quy định về thuế đối với các hình thức đầu tư theo Luật Đầu tư nước ngoài ở Việt Nam [4].

Trong các văn bản này, các quy định về điều chỉnh giá, kiểm soát chuyển giá còn giản đơn, thực chất là quy định các biện pháp “chống chuyển giá” bằng cách cơ quan thuế sẽ điều chỉnh mức giá hoặc mức tỷ suất lợi nhuận đối với các trường hợp qua thanh tra, kiểm tra phát hiện vấn đề bất hợp lý về giá hoặc tỷ suất lợi nhuận trong các giao dịch kinh doanh giữa các công ty có liên kết. Thông tư số 13/2001/TT-BTC đã chuyển từ khuynh hướng “chống chuyển giá” thành “Biện pháp xác định giá thị trường trong quan hệ giao dịch giữa các doanh nghiệp liên kết”.

Trong giai đoạn này, Luật thuế TNDN số 09/2003/QH11 ngày 17/6/2003 đã quy định nghĩa vụ của người nộp thuế: “Mua bán, trao đổi và hạch toán giá trị hàng hóa theo giá thị trường” và chuyển từ biện pháp quản lý thông báo thuế của cơ quan thuế sang áp dụng cơ chế tự khai, tự nộp của người nộp thuế, theo đó, các quy định về kiểm soát chuyển giá không còn được đưa vào Thông tư hướng dẫn thi hành số 128/2003/TT-BTC (thay thế Thông tư 13/2001/TT-BTC) nên đến đây gần như không còn có các quy định về kiểm soát chuyển giá tại Việt Nam.

1.2. Giai đoạn từ 2005 đến nay

Đây là giai đoạn mà pháp luật về kiểm soát chuyển giá có một sự thay đổi đáng kể về chất và lượng. Thông tư số 117/2005/TT-BTC ngày 19/12/2005 “Hướng dẫn việc thực hiện xác định giá thị trường trong các giao dịch kinh doanh giữa các bên có quan hệ liên kết” [5] đã được hình thành một cách độc lập, đầy đủ hơn và bước đầu có sự tương đồng với hướng dẫn của tổ chức OECD.

Thông tư có phạm vi áp dụng đối với tất cả các giao dịch mua bán, trao đổi, thuê, cho thuê, chuyển giao hoặc chuyển nhượng hàng hoá dịch vụ trong quá trình kinh doanh giữa các bên có quan hệ liên kết; người nộp thuế có phát sinh giao dịch liên kết thuộc phạm vi điều chỉnh tại thông tư này tự thực hiện việc xác định giá thị trường và kê khai, điều chỉnh thu nhập chịu thuế theo mức giá thị trường khi quyết toán thuế TNDN.

Luật Quản lý thuế số 78/2006/QH11 có hiệu lực thi hành từ ngày 01/7/2007 [6] và Nghị định số 85/2007/NĐ-CP ngày 07/6/2008, hướng dẫn một số điều của Luật Quản lý thuế, theo đó đã sửa đổi, bổ sung và quy định trường hợp người nộp thuế “Mua, bán, trao đổi và hạch toán giá trị hàng hóa, dịch vụ không theo giá trị giao dịch thông thường trên thị trường” thì cơ quan thuế sẽ thực hiện ấn định thuế.

Tuy nhiên, kể từ ngày 01/01/2009 đã có luật thuế TNDN mới [7], trong đó không còn quy định NNT phải “mua bán, trao đổi và hạch toán giá trị hàng hoá, dịch vụ theo giá thị trường”, bởi nguyên tắc giá thị trường được quy định tại Luật Quản lý thuế số 78/2006/QH11 ngày 29/11/2006.

Ngày 22/4/2010, Bộ Tài chính ban hành Thông tư số 66/2010/TT-BTC hướng dẫn phương pháp xác định giá thị trường trong giao dịch kinh doanh giữa các bên có quan hệ liên kết [8], Thông tư được kế thừa toàn bộ nội dung của Thông tư 117/2005/TT-BTC và đã có một số điều chỉnh chính xác hơn về một số thuật ngữ, hướng dẫn rõ thêm một số quy định về bên liên kết, về lựa chọn giá trị phù hợp nhất để xác định giá giao dịch liên kết và được xem là văn bản pháp lý điều chỉnh một cách chi tiết về xác định giá thị trường trong giao dịch liên kết tính tới thời điểm này. Theo Thông tư này, việc chuyển giá được hiểu là việc thực hiện chính sách giá đối với sản phẩm hàng hoá, dịch vụ được chuyển dịch giữa các bên

có quan hệ liên kết không theo giá giao dịch thông thường trên thị trường, nhằm tối thiểu hoá tổng số thuế phải nộp của doanh nghiệp. Đối tượng áp dụng Thông tư này là các tổ chức sản xuất, kinh doanh hàng hóa, dịch vụ thực hiện giao dịch kinh doanh với các bên có quan hệ liên kết, có nghĩa vụ kê khai, xác định nghĩa vụ thuế TNDN tại Việt Nam.

Để xác định được các bên có quan hệ liên kết, trong thông tư 66/2010/TT- BTC chỉ rõ gồm 3 nhóm đối tượng sau: (i) Một bên tham gia trực tiếp hoặc gián tiếp vào việc điều hành, kiểm soát, góp vốn hoặc đầu tư dưới mọi hình thức vào bên kia; (ii) Các bên trực tiếp hay gián tiếp cùng chịu sự điều hành, kiểm soát, góp vốn hoặc đầu tư dưới mọi hình thức của một bên khác; (iii) Các bên cùng tham gia trực tiếp hoặc gián tiếp vào việc điều hành, kiểm soát, góp vốn hoặc đầu tư dưới mọi hình thức vào một bên khác.

Thông tư 66/2010/TT/BTC đã có những nội dung đổi mới như sau:

Thứ nhất, Thông tư 66/2010/TT-BTC hướng dẫn thực hiện việc xác định giá thị trường trong giao dịch kinh doanh giữa các bên có quan hệ liên kết, đã đưa ra những quy định và hướng dẫn bao quát về vấn đề chuyển giá, làm cơ sở cho các doanh nghiệp tiến hành kê khai các giao dịch liên kết, đồng thời tiến hành so sánh với giao dịch độc lập và giải trình các khác biệt theo quy định.

Bên cạnh đó, các quy định này cũng đặt nặng trách nhiệm cho người nộp thuế phải có trách nhiệm xác định các bên có liên quan, sử dụng giá thị trường đối với các giao dịch giữa các bên liên kết; chứng minh trước cơ quan thuế và có bằng chứng cho những chứng minh trên.

Thứ hai, Thông tư 66/2010/TT-BTC của Bộ Tài chính đã đưa ra cơ sở pháp lý cho cơ quan thuế tiến hành điều tra các công ty đa quốc gia bị nghi ngờ có gian lận về hoạt động chuyển giá. Thông tư 66/2010/TT-BTC sẽ tạo cơ sở khắc phục tình trạng các giao dịch liên kết không dựa trên giá thị trường là do trước đây thiếu một cơ sở pháp lý rõ ràng.

Thứ ba, Thông tư 66/2010/TT-BTC cũng đã đưa ra những quy định về xử phạt và nhấn mạnh trách nhiệm và quyền hạn của cơ quan thuế trong việc ấn định thuế. Cơ quan thuế được quyền ấn định mức giá được sử dụng để kê khai tính thuế, ấn định thu nhập chịu thuế hoặc số thuế thu nhập phải nộp (được gọi chung là “ấn định thuế”) đối với cơ sở kinh doanh có giao dịch liên kết trong các trường hợp:

(i) Cơ sở kinh doanh dựa vào các tài liệu chứng từ không hợp pháp, không hợp lệ hoặc không nêu rõ nguồn gốc xuất xứ để xác định mức giá;

(ii) Cơ sở kinh doanh tạo ra giao dịch độc lập giả mạo hoặc sắp đặt lại giao dịch liên kết thành giao dịch độc lập để so sánh;

(iii) Cơ sở kinh doanh không kê khai hoặc kê khai không đầy đủ các giao dịch liên kết phát sinh trong năm quyết toán thuế; không thực hiện đúng yêu cầu về thời hạn cung cấp các thông tin, dữ liệu và tài liệu để chứng minh cho việc kê khai, hạch toán giá thị trường đối với giao dịch liên kết.

Hiện nay, Việt Nam đang thực hiện các phương pháp chống chuyển giá theo hướng dẫn tại Thông tư số 66/2010/TT-BTC, về cơ bản các phương pháp chống chuyển giá có sự tương đồng với hướng dẫn của OECD, gồm có:

(i) Phương pháp so sánh giá giao dịch độc lập: Dựa vào đơn giá sản phẩm trong giao dịch độc lập để xác định đơn giá sản phẩm trong giao dịch liên kết khi các giao dịch này có điều kiện giao dịch tương đương nhau.

(ii) Phương pháp xác định giá bán lại: Dựa vào giá bán lại (hay giá bán ra) của sản phẩm do doanh nghiệp bán cho bên độc lập để xác định giá mua vào của sản phẩm đó từ bên liên kết.

(iii) Phương pháp giá vốn cộng lãi: Dựa vào giá vốn (hoặc giá thành) của sản phẩm do doanh nghiệp mua vào từ bên độc lập để xác định giá bán ra của sản phẩm đó cho bên liên kết; Giá bán ra của sản phẩm cho bên liên kết được xác định trên cơ sở lấy giá vốn (hoặc giá thành) của sản phẩm cộng (+) lợi nhuận gộp.

(iv) Phương pháp so sánh lợi nhuận: Dựa vào tỷ suất sinh lời của sản phẩm trong các giao dịch độc lập được chọn để so sánh làm cơ sở xác định tỷ suất sinh lời của sản phẩm trong giao dịch liên kết khi các giao dịch này có điều kiện giao dịch tương đương nhau.

(v) Phương pháp tách lợi nhuận: Dựa vào lợi nhuận thu được từ một giao dịch liên kết tổng hợp do nhiều doanh nghiệp liên kết thực hiện để xác định lợi nhuận thích hợp cho từng DN liên kết đó theo cách các bên độc lập thực hiện phân chia lợi nhuận trong các GDĐL tương đương.

Giao dịch liên kết tổng hợp do nhiều DN liên kết tham gia là giao dịch mang tính chất đặc thù, duy nhất, bao gồm nhiều giao dịch liên kết có liên quan chặt chẽ với nhau về các sản phẩm độc quyền hoặc các giao dịch liên kết khép kín giữa các bên liên kết có liên quan.

Căn cứ vào Luật Quản lý thuế sửa đổi bổ sung năm 2012, ngày 20/12/2013, Bộ Tài chính ban hành Thông tư 201/2013/TT-BTC hướng dẫn việc áp dụng Thỏa thuận trước về phương pháp xác định giá tính thuế (APA) trong quản lý thuế [9]. Thông tư đã xác định phạm vi điều chỉnh; đối tượng áp dụng, thỏa thuận trước về phương pháp xác định giá tính thuế (APA); trình tự thủ tục và nội dung của APA…

Thỏa thuận APA đem lại nhiều lợi ích cho cả cơ quan thuế và NNT, song việc đàm phán APA rất phức tạp và mất nhiều thời gian, APA chỉ được xem là lý tưởng khi người nộp thuế phải đối mặt với nhiều tranh chấp hoặc các điều chỉnh liên quan đến xác định giá thị trường; quy mô và mức độ phức tạp của các giao dịch quốc tế rất lớn; phương thức tiếp cận, định giá đang áp dụng có thể bị cơ quan thuế chất vấn và lợi ích của việc áp dụng APA là vượt trội so với các kênh giải quyết tranh chấp khác.

Bên cạnh đó, kể từ năm 2012 cơ quan thuế đã có thêm công cụ pháp lý trong đấu tranh với hành vi chuyển giá không chỉ ở các DN có vốn FDI mà đối với cả các DN trong nước thông qua việc Bộ Tài chính đã phê duyệt kế hoạch hành động quốc gia nhằm quản lý chống chuyển giá của các DN có vốn FDI giai đoạn 2012-2015. Cùng với chiến lược cải cách hệ thống thuế giai đoạn 2011-2020 đã được Chính phủ phê duyệt tại quyết định số 732/QĐ-TTg ngày 17/5/2011, ngày 24/2/2017, Chính phủ đã ban hành Nghị định số 20/2017/2017/NĐ-CP quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết [10]. Nghị định đã có những nội dung đổi mới so với thông tư 66/2010/TT-BTC như sau:

Thứ nhất, về khái niệm các bên liên kết:

(i) Ngưỡng sở hữu bằng từ 20% lên 25% trong quan hệ về vốn, quan hệ vay vốn, bảo lãnh vay vốn;

(ii) Ngưỡng điều hành, biểu quyết, kiểm soát doanh nghiệp 50% trở lên;

(iii) Ngưỡng người điều hành có quan hệ nhân sự bao gồm: vợ chồng, cha mẹ, con ruột, anh em ruột, anh em rể, chị em dâu, ông bà nội ngoại, cháu nội

ngoại, chú bác ruột, cô cậu ruột; (iv) Nội dung hai công ty có quan hệ về doanh số bán hàng hoặc doanh số mua hàng chiếm trên 50% doanh số của các bên sẽ không còn xem là có quan hệ liên kết.

Thứ hai, Khái niệm về “bản chất quyết định hình thức”:

Khái niệm này được đưa ra và xem như là nguyên tắc chính yếu để cơ quan thuế kiểm tra, kiểm soát, kết luận.

Thứ ba, Phân tích so sánh trong phát sinh giao dịch liên kết:

(i) Phân tích so sánh tổng thể đến chi tiết đề cao tính tuân thủ nguyên tắc “bản chất quyết định hình thức”;

(ii) Dữ liệu năm tài chính của các đối tượng so sánh độc lập phải cùng năm tài chính với DN nộp thuế, nếu dữ liệu hiện hành chưa cập nhật thì có thể mở rộng thêm, nhưng không quá một năm trở về trước;

(iii) Số lượng mẫu phân tích so sánh là một hoặc ba hoặc năm đối tượng để so sánh phân tích, tùy theo sư khác biệt, sự tương đồng của từng mẫu chọn so sánh;

(iv) Các trường hợp đặc biệt khó khăn trong tìm kiếm mẫu so sánh thì được mở rộng phạm vi so sánh từ phân tích tổng thể đến chi tiết, từ dữ liệu năm tài chính đến số mẫu chọn.

Thứ tư, phương pháp xác định giá trong giao dịch liên kết:

Phương pháp so sánh giao dịch độc lập, phương pháp so sánh lợi nhuận thuần, phương pháp so sánh lợi nhuận gộp, phương pháp phân bổ lợi nhuận.

Thứ năm, về hồ sơ kê khai giá chuyển nhượng:

Hồ sơ kê khai giá chuyển nhượng phải lập trước thời điểm lập quyết toán thuế TNDN hàng năm. Các hồ sơ phải lưu giữ tại đơn vị. Khi có yêu cầu từ cơ quan thuế thì DN phải cung cấp trong vòng 15 ngày. Các công ty tư vấn về thuế, đại lý thuế, các công ty kiểm toán độc lập được phép lập hồ sơ về kê khai giá chuyển nhượng cho các doanh nghiệp.

Thứ sáu, Doanh nghiệp miễn lập hồ sơ kê khai giá chuyển nhượng:

Đây là nội dung hoàn toàn mới so với thông tư 66, Doanh nghiệp không phải lập hồ sơ về kê khai giá chuyển nhượng khi:

(i) Doanh nghiệp có phát sinh liên kết nhưng tổng doanh thu trong kỳ dưới 50 tỷ VND và giá trị giao dịch liên kết dưới 30 tỷ VND;

(ii) Doanh nghiệp có ký thỏa thuận trước về phương pháp xác định giá tính thuế;

(iii) Doanh nghiệp kinh doanh đơn giản, trong năm có doanh thu dưới 200 tỷ

VND, có tỷ suất lợi nhuận thuần trước lãi vay và thuế thu nhập trên doanh thu ít nhất là: Phân phối 5%, sản xuất 10%, gia công 15%.

Thứ bảy, quyền hạn ấn định thuế của cơ quan thuế:

Cơ quan thuế có quyền ấn định mức giá tính thuế, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận hoặc thu nhập chịu thuế hoặc số thuế phải nộp đối với DN trong các trường hợp:

(i) Không kê khai hoặc kê khai không đầy đủ mẫu 01;

(ii) Không cung cấp hồ sơ xác định giao dịch liên kết, cụ thể là mẫu 02, 03;

(iii) Không kê khai trung thực trong các GDLK hoặc sử dụng dữ liệu chứng minh không hợp pháp, không đúng thực tế;

(iv) Không cung cấp hồ sơ cho cơ quan thuế theo đúng thời hạn mà cơ quan yêu cầu theo nội dung nghị định hướng dẫn.

Thứ tám, về trách nhiệm:

Trước đây trách nhiệm giao cho Bộ Tài chính, cụ thể là cơ quan Thuế, nay có sự tham gia của các cơ quan cấp Bộ và ngang Bộ, gồm có: Bộ tài chính, Bộ kế hoạch đầu tư, Bộ khoa học công nghệ, Bộ thông tin truyền thông, Bộ công thương, Ngân hàng nhà nước, UBND các tỉnh, thành phố trực thuộc trung ương.

Nghị định 20/2017/2017/NĐ-CP quy định có 3 phương pháp xác định giá giao dịch liên kết:

(i) Phương pháp so sánh giá giao dịch liên kết với giá giao dịch độc lập: Là phương pháp so sánh giá sản phẩm trong giao dịch và giá sản phẩm trong giao dịch liên kết của người nộp thuế. Phương pháp này được áp dụng với một trong các điều kiện sau:

– Không có khác biệt về đặc tính sản phẩm và điều kiện hợp đồng khi so sánh giá giao dịch độc lập và GDLK gây ảnh hưởng trọng yếu đến đơn giá sản phẩm.

– Trường hợp có các khác biệt ảnh hưởng trọng yếu đến giá sản phẩm nhưng phải loại trừ được các khác biệt trọng yếu này.

Giá sản phẩm trong giao dịch liên kết được điều chỉnh theo giá sản phẩm trong giao dịch độc lập hoặc giá trị phù hợp nhất thuộc khoảng giá giao dịch độc lập chuẩn của các đối tượng so sánh độc lập. Giá giao dịch liên kết là giá tính thuế, kê khai, xác định nghĩa vụ thuế TNDN phải nộp của NNT, không gây thất thu ngân sách nhà nước.

(ii) Phương pháp so sánh tỷ suất lợi nhuận của người nộp thuế với tỷ suất lợi nhuận của các đối tượng so sánh độc lập:

Phương pháp so sánh tỷ suất lợi nhuận là phương pháp sử dụng tỷ suất lợi nhuận gộp hoặc tỷ suất lợi nhuận thuần của các đối tượng so sánh độc lập được chọn để xác định tỷ suất lợi nhuận gộp hoặc tỷ suất lợi nhuận thuần tương ứng của NNT.

Việc lựa chọn tỷ suất lợi nhuận bao gồm tỷ suất lợi nhuận gộp và tỷ suất lợi nhuận thuần tính trên doanh thu; chi phí hoặc tài sản phụ thuộc vào bản chất và điều kiện kinh tế của giao dịch; chức năng của người nộp thuế và phương pháp hoạch toán kế toán của đối tượng so sánh độc lập.

Cơ sở xác định tỷ suất lợi nhuận bao gồm doanh thu; chi phí hoặc tài sản phải có số liệu tin cậy, không do các bên liên kết kiểm soát, quyết định giá giao dịch liên kết.

Phương pháp so sánh tỷ suất lợi nhuận được áp dụng với một trong các điều kiện sau:

– Trường hợp có các khác biệt ảnh hưởng trọng yếu đến tỷ suất lợi nhuận nhưng phải loại trừ được các khác biệt trọng yếu này.

– Không có khác biệt về chức năng hoạt động, tài sản, rủi ro; điều kiện kinh tế và phương pháp hạch toán kế toán khi so sánh giữa người nộp thuế và đối tượng so sánh độc lập gây ảnh hưởng trọng yếu đến tỷ suất lợi nhuận.

Có 3 phương pháp tính:

(i) Phương pháp so sánh tỷ suất lợi nhuận gộp trên doanh thu (phương pháp giá bán lại);

(ii) Phương pháp so sánh tỷ suất lợi nhuận gộp trên giá vốn (phương pháp giá vốn cộng lãi);

(iii) Phương pháp so sánh tỷ suất lợi nhuận thuần (phương pháp tách lợi nhuận).

(iii) Phương pháp phân bổ lợi nhuận giữa các bên liên kết:

Là phương pháp phân bổ tổng lợi nhuận của giao dịch liên kết để xác định lợi nhuận của NNT. Phương pháp này được áp dụng với một trong các điều kiện sau:

– Tổng lợi nhuận thực tế hoặc lợi nhuận tiềm năng của các GDLK phải xác định được bằng các số liệu tài chính đáng tin cậy.

– Giá trị và lợi nhuận của GDLK phải được xác định theo cùng phương pháp kế toán trong toàn bộ thời gian áp dụng phương pháp phân bổ lợi nhuận.

Phương pháp tách lợi nhuận có 2 cách tính:

(i) phân bổ lợi nhuận cho từng bên liên kết trên cơ sở chi phí đóng góp;

(ii) phân chia lợi nhuận (bước một: phân chia lợi nhuận cơ bản; bước thứ hai: phân chia lợi nhuận phụ trội).

Như vậy, về cơ sở pháp lý, nhà nước đã và đang ban hành những văn bản quy định phù hợp với các thông lệ quốc tế về chống chuyển giá của OECD và các nước phát triển trên thế giới. Những quy định này dựa trên nguyên tắc căn bản giá thị trường (ALP) và các phương pháp định giá chuyển giao mà OECD đưa ra, làm căn cứ cho việc tổ chức chống chuyển giá ở Việt Nam.

2. Tổ chức thực hiện chống chuyển giá trong quản lý thuế đối với các doanh nghiệp có vốn FDI ở Việt Nam

Chống chuyển giá là một trong những nhiệm vụ trọng tâm trong quản lý thuế đối với những DN có vốn FDI. Tiêu chí quan trọng nhất đánh giá hiệu quả chống chuyển giá là giảm đến mức thấp nhất tình trạng chuyển giá của các DN có vốn FDI, chống thất thu ngân sách.

Tuy nhiên, việc đánh giá tình trạng chuyển giá là rất khó khăn và phức tạp do hành vi chuyển giá ngày càng tinh vi và tình trạng thông tin bất đối xứng trong khi lại chưa có cơ quan nào, kể cả của Nhà nước hay cơ quan độc lập thực hiện nhiệm vụ thường xuyên khảo sát và công bố kết quả đánh giá tình trạng chuyển giá của các DN có vốn FDI tại Việt Nam.

Chính vì vậy, kết quả và hiệu quả của hoạt động chống chuyển giá trong quản lý thuế được phản ánh bằng số lượng, qui mô và tính chất của những vụ DN có vốn FDI chuyển giá được phát hiện, nhận diện, chứng minh rõ ràng và xử lý thích đáng về thuế qua công tác thanh tra, kiểm tra của cơ quan Thuế các cấp.

2.1. Nhận diện các hành vi chuyển giá

Một số dấu hiệu nghi vấn các DN có vốn FDI có hoạt động chuyển giá:

(i) Kê khai hạch toán không chính xác doanh thu và chi phí, thể hiện kết quả kinh doanh liên tục lỗ nhiều năm và bị mất vốn chủ sở hữu, nhưng DN vẫn tiếp tục hoạt động, mở rộng đầu tư sản xuất.

(ii) Giá bán hàng hóa dịch vụ cho các đơn vị có quan hệ liên kết thấp hơn

giá bán cho các đơn vị giao dịch độc lập.

(iii) Giá mua nguyên vật liệu, hàng hóa, dịch vụ của Công ty mẹ ở nước ngoài có hiện tượng cao hơn so với việc mua của các đơn vị độc lập khác hoặc thị trường khác, dẫn đến chi phí tăng cao.

(iv) Giá bán hàng hóa dịch vụ xuất khẩu cho nước ngoài, chủ yếu bao tiêu sản phẩm qua công ty mẹ có hiện tượng giá bán, giá gia công thấp hơn giá vốn dẫn đến kết quả sản xuất kinh doanh liên tục lỗ mất vốn nhiều năm.

(v) Công ty mẹ phân bổ chi phí cho công ty con tại Việt Nam và công ty con tại Việt Nam hạch toán vào chi phí tại Việt Nam một số khoản mục về quảng cáo, tiếp thị, nghiên cứu, mở rộng thị trường, chi phí lãi vay… mà thực chất các khoản chi phí này phải do công ty mẹ tại nước ngoài trang trải.

Bên cạnh đó, một số DN có vốn FDI thường lợi dụng sự khác biệt về thuế suất thuế TNDN giữa các nước, để xuất chuyển hàng hóa đến quốc gia và vùng lãnh thổ có thuế suất thuế TNDN thấp hơn Việt Nam. Ngoài ra, công ty mẹ thường dựa vào các chính sách ưu đãi giữa các vùng miền trên lãnh thổ Việt Nam, để tiến hành các hoạt động sáp nhập, giải thể, điều chuyển các địa điểm sản xuất kinh doanh từ vùng này sang vùng khác để tận dụng ưu đãi miễn giảm thuế TNDN.

Các biểu hiện của chuyển giá thể hiện trong “báo cáo tài chính” của doanh nghiệp có vốn FDI:

(i) Giá vốn hàng bán cao: Giá vốn hàng bán ở các DN phát sinh rất cao, chiếm trên 90%, thậm chí một số DN có giá vốn cao hơn giá bán (giá vốn hàng bán là một phần trong chi phí của DN, ngoài giá vốn hàng bán trong cơ cấu chi phí còn các chi phí quản lý, chi phí bán hàng, chi phí tài chính).

(ii) Đưa ngoài gia công: Năng lực sản xuất tại các doanh nghiệp hạn chế bởi máy móc thiết bị, mặt bằng sản xuất, nhân công… nhưng vẫn ký một số lượng lớn hợp đồng với khách hàng nước ngoài vượt quá năng lực sản xuất của DN. Với lý do để đảm bảo khối lượng hợp đồng đã ký kết, các DN này đưa các DN trong nước gia công lại.

Qua xem xét giá giao gia công cho các DN trong nước cao gần bằng và có trường hợp cao hơn với giá ký gia công với nước ngoài. Trong khi đó, trong giá gia công DN còn phải chịu một số chi phí khác như chi phí về nguyên vật liệu phụ, chi phí quản lý, chi phí bán hàng… Theo giải trình của DN do hợp đồng đã ký kết quy định về khối lượng và thời gian giao hàng, sợ bị phạt vì vi phạm hợp đồng giao hàng nên phải đưa ngoài gia công. Tuy nhiên qua kiểm tra tỉ lệ đưa ngoài gia công rất cao (có DN đưa ngoài gia công gần bằng 80% tổng sản lượng) và việc đưa ngoài gia công phát sinh trong nhiều năm liền.

(iii) Khách hàng ứng tiền trước rất lớn: Trên tài khoản công nợ một số DN có số dư có (khách hàng trả tiền trước) rất lớn. Số tiền ứng trước này rất cao, đôi khi không được quy định trong hợp đồng và không tuân thủ theo một nguyên tắc nào (như căn cứ vào hợp đồng đã ký kết…).

(iv) Vay nước ngoài: Để đảm bảo cân đối vốn kinh doanh sau nhiều năm thua lỗ, các DN phát sinh các hợp đồng vay vốn với nước ngoài và thường do các công ty mẹ hoặc cá nhân là chủ DN cho vay, nhiều hợp đồng cho vay không tính lãi vay, không xác định thời gian vay. Đây là thủ đoạn của nhà đầu tư để tránh nộp thuế nhà thầu đối với hoạt động cho vay.

(v) Tăng vốn điều lệ: Mặt dù lỗ liên tục nhưng các DN này vẫn tăng vốn điều lệ. Việc tăng vốn điều lệ ngoài mục đích mở rộng quy mô sản xuất, một số DN sử dụng nguồn vốn tăng này để cân đối nguồn vốn trên sổ sách kế toán.

(vi) Hỗ trợ giá gia công: Để đảm bảo cân đối nguồn và đối phó với cơ quan quản lý, công ty mẹ tại nước ngoài khi thấy số lỗ trong năm quá lớn thường không điều chỉnh giá gia công mà sử dụng biện pháp hỗ trợ giá gia công để bù đắp một phần chi phí cho các doanh nghiệp tại Việt Nam.

Một số hình thức chuyển giá tiêu biểu ở Việt Nam, như sau:

Một là, chuyển giá thông qua chuyển giao tài sản hữu hình giữa các bên liên kết:

– Chuyển giá thông qua góp vốn đầu tư bằng tài sản:

Lợi dụng chính sách thông thoáng về thu hút đầu tư của Việt Nam theo hướng phát huy lợi thế so sánh về tài nguyên, thiên nhiên, đất đai và nguồn nhân lực dồi dào, đồng thời nắm bắt được hạn chế của Việt Nam về nguồn lực tài chính và khả năng thẩm định giá trị tài sản, các MNCs thông qua việc góp vốn bằng dây chuyền máy móc, thiết bị, nguyên liệu đặc thù được định giá cao hơn nhiều so với giá trị thực tế. Việc nâng khống giá trị tài sản góp vốn sẽ đem đến một số lợi ích kinh tế cho nhà đầu tư nước ngoài như:

– Nhà đầu tư nước ngoài có thể chuyển một phần lợi ích kinh tế ngược trở lại cho mình thông qua việc trích khấu khao TSCĐ, phân chia lợi nhuận trên tỷ lệ vốn góp gây thiệt hại cho bên liên doanh Việt Nam, làm thất thu NSNN.

– Giúp nhà đầu tư nước ngoài nâng tỷ trọng vốn góp cao hơn thực tế và cao hơn so với bên liên doanh Việt Nam.

Điển hình như, khách sạn liên doanh giữa Tổng Công ty Du lịch Sài Gòn và Vina Group: Vina Group đã nâng khống giá trị tài sản góp vốn nên tỷ lệ vốn cao hơn phía Việt Nam, vì vậy bên đối tác nước ngoài nắm quyền kiểm soát và điều hành DN theo mục đích của họ để cho tình trạng thua lỗ kéo dài và bên liên doanh Việt Nam không đủ tiềm lực tài chính để tiếp tục hoạt động đành phải bán lại phần vốn góp và DN liên doanh trở thành DN 100% vốn nước ngoài.

– Chuyển giá thông qua việc mua, bán tài sản cố định:

Đa số các DN có vốn FDI tại Việt Nam thường có phát sinh giao dịch mua tài sản cố định (TSCĐ) từ các bên liên kết nước ngoài, do một số loại TSCĐ mang tính kỹ thuật cao, Việt Nam chưa sản xuất được và khó tìm thấy DN độc lập nào tại Việt Nam nhập khẩu loại TSCĐ tương tự, trong khi trình độ đánh giá của các thẩm định viên về giá tại Việt Nam còn hạn chế, do vậy, rất khó có thể định giá được giá trị thực của các loại TSCĐ này một cách chính xác.

Lợi dụng khó khăn này, một số DN đã phối hợp với các bên liên kết để nâng khống giá trị TSCĐ lên cao hơn gấp nhiều lần giá trị thực để được trích khấu hao với giá trị lớn hoặc tăng giá trị còn lại của các TSCĐ đã được nhượng bán lại nhằm tối thiểu số thuế TNDN phải nộp tại Việt Nam.

Ví dụ, điển hình đã được phát hiện là Công ty Hualon Corporation Việt Nam đã nhập khẩu TSCĐ từ bên liên kết nước ngoài với giá rất cao, sau đó bán cho 01 công ty độc lập khác với giá trị thực lại rất thấp.

– Chuyển giá thông qua việc mua, bán nguyên liệu, vật tư, hàng hoá, công cụ, dụng cụ, và các tài sản hữu hình khác giữa các bên liên kết. Chuyển giá dạng này diễn ra tương đối phổ biến tại các DN liên kết trong những năm qua, kể cả các DN có vốn FDI cũng như DN liên kết nội địa, diễn ra tại một số ngành nghề chính như: May mặc, da giày, chế biến thực phẩm… điển hình như công ty P&G Việt Nam (DN liên doanh giữa Công ty Proter & Gamble Far Earst với Công ty Phương Đông).

– Hai là, chuyển giá thông qua chuyển giao tài sản vô hình (TSVH):

Chuyển giá thông qua chuyển giao TSVH thường diễn ra trong trường hợp DN nước ngoài chuyển giao thương hiệu, bí quyết kinh doanh, chuyển giao công nghệ sản xuất kinh doanh cho bên liên kết tại Việt Nam và thu tiền bản quyền. Việc định giá đối với loại TSVH mang tính đặc thù này thường rất khó khăn.

Lợi dụng đặc tính này, DN liên kết tại nước ngoài thường tính và thu phí bản quyền rất cao đối với bên liên kết tại Việt Nam, khiến cho chi phí đầu vào của bên liên kết Việt Nam bị đẩy lên cao, kết quả kinh doanh bị thua lỗ, Việt Nam bị mất quyền đánh thuế TNDN.

Một trong những DN điển hình là Công ty Coca Cola Việt Nam; Liên doanh Mecedes-Benz (Đức); Công ty Liên doanh Nhà máy Bia Việt Nam. Các doanh nghiệp này khi đi vào hoạt động sản xuất kinh doanh thì tình trạng thua lỗ kéo dài trong nhiều năm do phải trả chi phí bản quyền quá cao và tăng dần qua các năm làm cho phía liên doanh Việt Nam chịu ảnh hưởng nặng nề, nhưng ngược lại phía liên doanh nước ngoài không hề chịu ảnh hưởng bởi họ vẫn nhận đủ tiền bản quyền từ nhãn hiệu.

– Ba là, chuyển giá thông qua cung cấp dịch vụ nội bộ tập đoàn:

Các DN có vốn FDI thông qua việc cung cấp dịch vụ phát sinh trong nội bộ tập đoàn để chuyển giá, các dịch vụ phát sinh thường xuyên, rất đa dạng và mang tính đặc thù với giá trị lớn nên rất khó định giá giá trị thực một cách chính xác. Cơ quan quản lý Nhà nước rất khó có thể tìm kiếm được dịch vụ tương tự phát sinh giữa các bên hoàn toàn độc lập khách quan trên thị trường Việt Nam làm căn cứ so sánh.

Lợi dụng đặc tính này của các dịch vụ phát sinh trong nội bộ tập đoàn, trong những năm qua, một số MNCs đầu tư vốn vào Việt Nam và thực hiện cung cấp các dịch vụ cho DN thành viên tại Việt Nam như: Dịch vụ kế toán, dịch vụ quản lý, dịch vụ tài chính, tư vấn, đào tạo chuyên viên, chuyển người qua công ty mẹ học tập cho các công ty con, hoặc ép các công ty con trả lương cao cho các chuyên gia đến từ công ty mẹ hoặc các công ty thành viên, trả chi phí lớn cho các công ty tư vấn trung gian thuộc MNCs …đồng thời tính giá dịch vụ ở mức rất cao để chuyển lợi nhuận từ DN thành viên tại Việt Nam sang bên liên kết nước ngoài nhằm giảm nghĩa vụ thuế TNDN của doanh nghiệp thành viên tại Việt Nam, gây thất thu cho NSNN.

Một trong những DN nhận dịch vụ nội bộ tập đoàn lớn là Công ty TNHH một thành viên KeangNam Vina (100% vốn Hàn Quốc) đã ký hợp đồng vay vốn từ các ngân hàng có quan hệ liên kết tại Hàn Quốc với lãi suất trung bình 12% mỗi năm, trong khi lãi suất vay ngoại tệ USD cùng thời điểm tại Việt Nam dao động từ 5-7% mỗi năm, chính vì vậy trong vòng 5 năm (2007-2011) KeangNam Vina đã trả số tiền lãi vay đến 1.543 tỷ đồng, gây thất thu cho ngân sách trên 95,2 tỷ đồng [11], [12].

– Bốn là, chuyển giá thông qua chi trả lãi vay vốn sản xuất kinh doanh:

Một trong những hành vi tương đối phổ biến của các DN có vốn FDI trong thời gian qua là thực hiện chuyển giá thông qua hình thức vay vốn từ bên liên kết nước ngoài và trả lãi suất vay vốn rất cao. Các công ty con tạo ra cơ cấu vốn và nguồn vốn bất hợp lý như dùng nguồn vốn vay từ công ty mẹ để tài trợ cho tài sản cố định và tài sản đầu tư dài hạn mà không tăng vốn góp và vốn chủ sở hữu nhằm đẩy chi phí hoạt động tài chính lên cao như chi phí chênh lệch tỷ giá, chi phí lãi vay…

Với cách thức này, lợi nhuận từ DN có vốn FDI tại Việt Nam đã được chuyển sang cho bên liên kết tại nước ngoài có mức thuế suất thấp hơn mức thuế suất thuế TNDN tại Việt Nam để được hưởng mức thuế suất thấp này.

Hành vi này thường xảy ra tại các doanh nghiệp có ngành nghề sản xuất kinh doanh có sử dụng vốn lớn như: Khai thác mỏ; sản xuất, lắp ráp các phương tiện vận tải, điển hình như trường hợp của công ty Keangnam Vina đã vay vốn của Kookmin Bank.

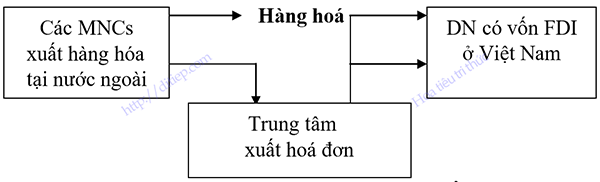

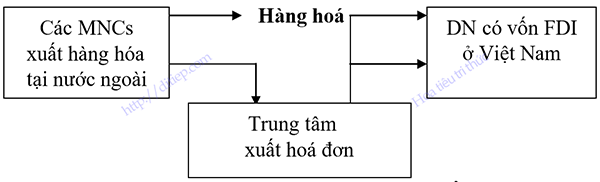

Năm là, chuyển giá thông qua các trung tâm tái tạo hóa đơn:

Các MNCs thành lập nhiều DN ở các quốc gia khác nhau, hoặc ở trong cùng một quốc gia, trong đó MNCs thành lập ra một DN trung gian không có nhiệm vụ sản xuất, hoặc chỉ thực hiện khâu đóng gói hoặc hoàn thiện chi tiết nhỏ của hàng hóa, sản phẩm (Trung tâm tái tạo hóa đơn là trung gian giữa các MNCs và DN có vốn FDI tại Việt Nam). Hàng hóa trên chứng từ hóa đơn được bán ở DN nơi sản xuất hàng hóa tại nước ngoài qua trung tâm tái tạo hóa đơn và sau đó trung tâm này bán lại cho DN có vốn FDI ở Việt Nam bằng cách xuất hóa đơn và chứng từ kèm theo. Nhưng trên thực tế, hàng hóa được chuyển giao trực tiếp từ các MNCs tại nước ngoài qua thẳng DN có vốn FDI ở Việt Nam mà không qua trung tâm tái tạo hóa đơn.

Hình minh họa mô hình trung tâm xuất hóa đơn

Hình thức này thường phát sinh trong ngành sản xuất dược phẩm, các DN nhập khẩu xe ôtô, họ đã liên kết với DN nước ngoài khai giá trên hoá đơn thấp hơn nhiều so với giá mua tại nước ngoài, còn giá bán thực tế cho khách hàng theo giá thị trường trong nước để giảm tiền thuế TTĐB, thuế GTGT phải nộp ở khâu nhập khẩu.

Thực chất, Trung tâm tái tạo hóa đơn có nhiệm vụ (i) rà soát lại giá thành của sản phẩm, hàng hóa trước khi được bán, (ii) xử lý vấn đề chênh lệch tỷ giá ngoại tệ với giá trị của nguyên tệ được thanh toán giữa công ty mẹ với công ty con và với trung tâm tái tạo hóa đơn, (iii) điều phối dòng tiền đến các công ty con có nhu cầu về vốn. Để tránh bị cáo buộc là chuyển lợi nhuận, Trung tâm tái tạo hóa đơn thường lấy giá vốn cộng thêm một tỷ lệ hoa hồng đủ để trang trải chi phí hoạt động.

Thông qua hoạt động của trung tâm tái tạo hóa đơn, các MNCs sẽ chủ động hơn trong việc xác định giá bán của hàng hóa, sản phẩm, chuyển bớt một phần lợi nhuận để tránh thuế TNDN phải nộp ở nước có thuế suất thuế TNDN cao, chủ động xác định tỷ giá ngoại tệ khi thanh toán, chủ động điều chuyển dòng tiền cho các DN thành viên của MNCs.

Sáu là, chuyển giá thông qua sự chênh lệch thuế suất giữa các quốc gia:

Thông qua việc điều tiết giá mua, bán hàng hóa, thành phẩm, bán thành phẩm và các nguyên liệu, vật liệu. Nếu thuế nhập khẩu ở quốc gia có công ty nhập khẩu của MNCs cao thì giá các hàng hóa và thành phẩm sẽ được công ty mẹ bán với giá thấp để giảm thuế nhập khẩu phải nộp cho công ty con, đồng thời bù đắp việc bán với giá thấp bằng cách tính giá cao hơn với các hoạt động khác.

Giữa 2 công ty của MNCs có quan hệ với nhau theo cách sản phẩm đầu ra của công ty này là đầu vào của công ty kia, nếu thuế suất thuế TNDN của công ty đầu ra cao hơn công ty đầu vào thì công ty đầu ra sẽ bán cho công ty đầu vào với giá thấp, còn nếu thuế ở công ty đầu ra thấp hơn công ty đầu vào thì công ty đầu ra sẽ bán với giá cao hơn qua đó MNCs có thể giảm được thuế TNDN phải nộp. Các MNCs thường áp dụng chiêu thức này tại các nước có mức thuế suất thuế TNDN cao như Việt Nam, Trung Quốc thông qua việc bán hàng hóa sang các nước có thể là thiên đường thuế (tại đó, tất cả các loại thu nhập đều được miễn thuế) như: British Virgin Islands, Cayman Islands hay Netherlands Antilles.

Điển hình như Công ty Coca – Cola Việt Nam tránh thuế TNDN, công ty Foster’s Việt Nam đã né tránh thuế tiêu thụ đặc biệt, thuế GTGT [11], [12].

Bảy là, Chuyển giá thông qua ưu thế tự kê khai giá

Các doanh nghiệp có vốn FDI thông qua việc tự kê khai đã kê khai giá trị hàng hóa nhập khẩu thấp hơn giá sản xuất tại nước ngoài để tránh thuế nhập khẩu, thuế TTĐB và thuế GTGT hàng nhập khẩu, kê khai giá bán thấp hơn giá thị trường nhằm mục đích tránh thuế GTGT, thuế TNDN.

Điển hình là việc tự kê khai giá đối với xe ôtô nhập khẩu, hiện nay các doanh nghiệp nhập khẩu đã cố tình làm giá trên hoá đơn thấp hơn nhiều so với giá mua thực tế cũng như giá bán cho khách hàng để giảm tiền thuế phải nộp, hoặc đối với các công ty liên doanh lắp ráp xe ôtô đã thực hiện việc chuyển giá thông qua ưu thế tự kê khai giá các linh kiện nhập khẩu để mang về một khoản lợi nhuận cho công ty mẹ.

Theo nhận thức của 72,6% cán bộ công chức thuế trong cuộc Khảo sát 2017, các DN có vốn FDI thực hiện chuyển giá không đơn thuần là chỉ khai tăng hoặc chỉ khai giảm giá mà lúc khai tăng giá, lúc khai giảm giá tùy theo mục tiêu của DN có vốn FDI trong từng thời kỳ nhất định.

2.2. Cơ quan thuế lập kế hoạch thanh tra, kiểm tra thuế

Từ sau năm 2010, ngành Thuế đã tăng cường công tác tuyên truyền để các DN hiểu và thực hiện kê khai thông tin giao dịch liên kết theo quy định, đồng thời đẩy mạnh công tác lập kế hoạch thanh tra, kiểm tra thuế, từ đó tạo nền tảng cho việc tiến hành thanh tra, kiểm tra tại doanh nghiệp.

Ngành Thuế đã và đang từng bước nghiên cứu ứng dụng công nghệ thông tin, xây dựng CSDL các DN không phát sinh quan hệ liên kết (doanh nghiệp độc lập) để phục vụ công tác lập kế hoạch thanh tra, kiểm tra giá chuyển nhượng, đặc biệt xây dựng CSDL đối với các ngành nghề có rủi ro cao về có thể lạm dụng chuyển giá, tránh thuế (ngành may mặc, da giày, sản xuất đồ uống, sản xuất thức ăn thủy sản, sản xuất linh kiện điện tử…); đánh giá rủi ro về thông tin DN, gán điểm đối với tất cả các DN thuộc danh sách quản lý làm cơ sở lựa chọn và lập kế hoạch thanh tra, kiểm tra như:

(i) Doanh nghiệp có dấu hiệu bán dưới giá (khai thác thông tin từ tờ khai thuế GTGT);

(ii) DN lỗ nhiều năm, lỗ hết vốn chủ sở hữu (khai thác thông tin từ báo cáo kết quả kinh doanh);

(iii) DN có phát sinh thuế nhà thầu;

(iv) DN có đầu tư vào công ty liên kết (thể hiện trên báo cáo tài chính, bảng cân đối kế toán);

(v) Các DN có cùng một người đại diện pháp luật, cá biệt có trường hợp chủ DN này có liên quan đến các DN đã bỏ trốn, mất tích (khai thác thông tin từ TINC, hệ thống IHTKK, TMS và từ trang WEB của Tổng cục Thuế).

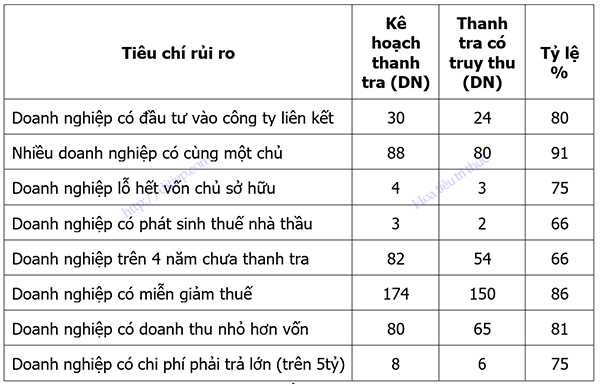

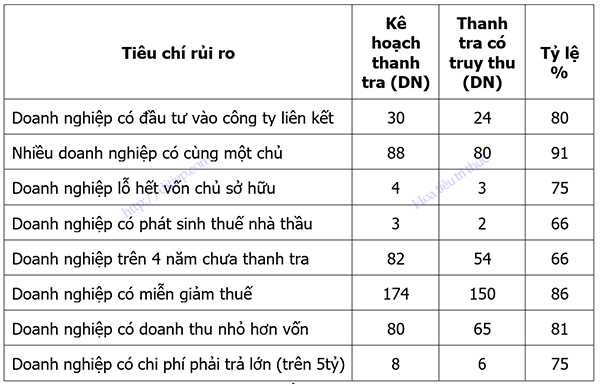

Điển hình, năm 2011 Cục Thuế TP Hà Nội đã tập trung lập kế hoạch thanh tra đối với các DN có vốn FDI có dấu hiệu chuyển giá, kết quả cho thấy có 45/203 DN đã kê khai các giao dịch liên kết. Dưới đây là một vài số liệu thống kê về hiệu quả của từng tiêu chí đánh giá rủi ro lập kế hoạch thanh tra năm 2011, của Cục Thuế TP Hà Nội:

Bảng tổng hợp hiệu quả phân tích tiêu chí rủi ro trong lập kế hoạch thanh tra đối với các doanh nghiệp (Nguồn: Phân tích từ báo cáo tổng kết ngành thuế Hà Nội – 2012 [13])

Qua đó cho thấy, trong số các DN có rủi ro cao thì nhóm DN có rủi ro về “Doanh nghiệp có đầu tư vào công ty liên kết” chủ yếu tập trung vào các DN có vốn FDI và tỷ lệ DN có phát sinh thuế phải nộp là rất lớn (80%).

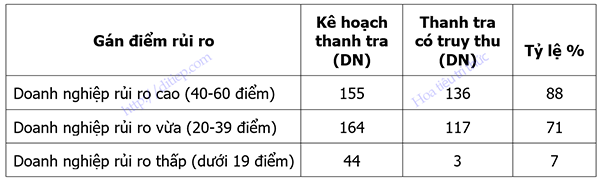

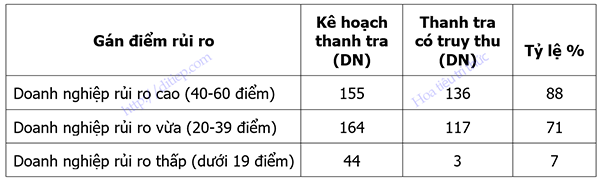

Bảng tổng hợp hiệu quả áp dụng chấm điểm rủi ro trong lập kế hoạch thanh tra (Nguồn: Phân tích từ báo cáo tổng kết ngành thuế Hà Nội -2012 [13])

Như vậy, các doanh nghiệp đã được phân tích rủi ro mà số điểm chấm rủi ro thấp thì kết quả thanh tra thấp, từ đó cho thấy các DN này đã thực hiện kê khai thuế rủi ro thấp (7%), ngược lại các DN đã được phân tích rủi ro mà số điểm chấm rủi ro cao thì kết quả thanh tra cao, cho thấy các DN này đã thực hiện kê khai thuế rủi ro rất cao (88%).

Hiện nay, tại cơ quan thuế các cấp đã áp dụng quản lý rủi ro trong công tác lập kế hoạch thanh tra, kiểm tra thuế tại trụ sở người nộp thuế theo ứng dụng công nghệ thông tin “Phân tích thông tin rủi ro của Người nộp thuế – ứng dụng TPR”, kèm theo hệ thống 20 tiêu chí tĩnh và 24 tiêu chí gợi ý để phân tích, đánh giá thông tin rủi ro người nộp thuế, áp dụng quy trình thực hiện các bước phân tích đánh giá, thông tin rủi ro người nộp thuế để lập kế hoạch thanh tra, kiểm tra thuế.

2.3. Cơ quan thuế tổ chức thanh tra, kiểm tra

Trong năm 2015, Bộ Tài chính đã chỉ đạo thành lập 05 Phòng thanh tra giá chuyển nhượng (01 phòng tại cấp Tổng cục Thuế và 04 Phòng thanh tra tại 04 Cục Thuế lớn gồm: Thành phố Hà Nội, TP. Hồ Chí Minh, tỉnh Bình Dương, tỉnh Đồng Nai [10], [11].

Trên cơ sở nhận thức toàn diện về chuyển giá, Tổng cục Thuế đã chỉ đạo hoạt động thanh tra chống chuyển giá, tập trung vào các DN có dấu hiệu chuyển giá điển hình, đã kiên quyết trong việc xử lý đối với các trường hợp thường xuyên khai lỗ, không thực hiện điều chỉnh giá đối với các quan hệ có giao dịch liên kết, từ đó mà các DN đã có sự chuyển biến kê khai tốt hơn, nhiều trường hợp đã xử lý giảm lỗ của các DN có dấu hiệu chuyển giá là những nỗ lực rất lớn của từng đoàn thanh tra trong đấu tranh với các hành vi vi phạm về chuyển giá.

Tuy nhiên, trong thực tế cho dù đã biết là các MNCs thường đánh giá TSCĐ cao hơn thực tế khi góp vốn liên doanh với DN Việt Nam, nhưng việc xác định đúng trị giá các tài sản là không đơn giản. Chính vì vậy với phương châm vừa học vừa làm, thời gian đầu, Tổng cục Thuế Việt Nam đã thuê công ty thẩm định giá quốc tế của Thụy sĩ (SGS) giám định lại giá trị TSCĐ của 13 DN có vốn FDI đang hoạt động tại Việt Nam.

Kết quả đã phát hiện một số trường hợp điển hình về nâng giá TSCĐ cao hơn thực tế để góp vốn liên doanh, như: Dây truyền sản xuất bia của liên doanh BGI ở tỉnh Tiền Giang, do phía BGI định giá là 30,85 triệu USD, nhưng công ty SGS thẩm định lại chỉ còn 23,55 triệu USD, chênh lệch giảm tới 31%; Dây truyền giết mổ gia cầm của liên doanh Việt Thái, định giá là 600.000 USD, nhưng công ty SGS thẩm định lại chỉ còn 300.000 USD, chênh lệch giảm tới 50%; Liên doanh khách sạn Sài gòn – Tourist và Vina Group, định giá các trang thiết bị đóng góp là 4.340.000 USD, nhưng công ty SGS thẩm định lại chỉ còn 2.999.000 USD, chênh lệch giảm tới 45%; Liên doanh khách sạn Thăng long ở thành phố Hồ Chí Minh, định giá thiết bị góp vốn là 496.406 USD, nhưng thẩm định lại chỉ còn 306.406 USD, chênh lệch giảm tới 38%; Trung tâm Quốc tế văn hóa Hà Nội, định giá tài sản góp vốn là 1.288.170 USD, sau khi thẩm định lại đã giảm đi được 260.000 USD; Công ty liên doanh Ô tô Hòa bình tại Hà Nội, định giá thiết bị góp vốn là 5.823.818 USD, nhưng sau khi thẩm định lại giá đã cắt giảm được 1.602.298 USD, chênh lệch giảm tới gần 30% … Việc nâng cao trị giá tài sản khi góp vốn đã mang lại nhiều lợi ích cho nhà đầu tư nước ngoài, như: Giữ vai trò lãnh đạo trong liên doanh, được chia lợi nhuận cao theo tỷ lệ góp vốn, thu hồi vốn nhanh qua khấu hao TSCĐ … ngược lại là gây nhiều tổn thất cho phía Việt Nam.

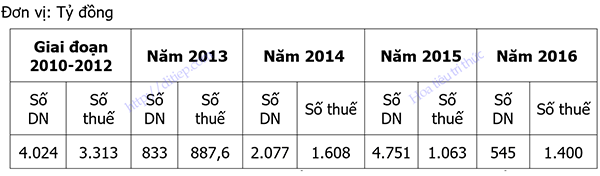

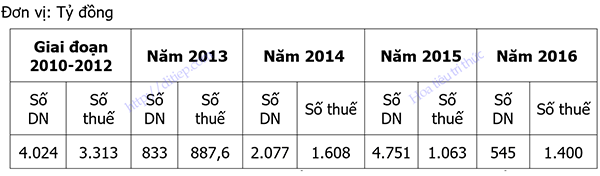

Bảng tổng hợp kết quả truy thu, truy hoàn thuế qua thanh tra, kiểm tra đối với các doanh nghiệp có hoạt động giao dịch liên kết giai đoạn 2010-2016 (Nguồn: Phân tích từ các báo cáo tổng kết công tác thanh tra, kiểm tra qua các năm của ngành thuế [12])

Kết quả 9 tháng đầu năm 2017, toàn ngành thuế đã thanh tra, kiểm tra đối với 258 DN có hoạt động giao dịch liên kết, truy thu, truy hoàn và phạt 783,3 tỷ đồng; giảm lỗ 3.277,4 tỷ đồng; giảm khấu trừ 15,5 tỷ đồng và điều chỉnh tăng thu nhập chịu thuế 2.195 tỷ đồng [14, tr.1].

Các đoàn thanh tra của Tổng cục Thuế chủ yếu thanh tra mẫu để rút kinh nghiệm cho các Cục Thuế, điển hình năm 2012, thanh tra giá chuyển nhượng 01 DN có vốn FDI trên địa bàn tỉnh Đồng Nai, kết quả điều chỉnh về giá 1.156,8 tỷ đồng, truy thu 78,1 tỷ đồng, giảm chuyển lỗ 335,2 tỷ đồng [15]. Năm 2013, thanh tra giá chuyển nhượng tại 03 DN ở tỉnh Bình Dương và Đồng Nai. Kết quả điều chỉnh về giá 1.884 tỷ đồng, giảm lỗ đã kê khai phát sinh trong kỳ 171,7 tỷ đồng, truy thu thuế TNDN 124,8 tỷ đồng [12].

Phương pháp xác định giá đã áp dụng để điều chỉnh giá giao dịch liên kết: 2 DN áp dụng phương pháp so sánh giá giao dịch độc lập; 45 DN áp dụng phương pháp giá bán lại; 6 DN áp dụng phương pháp giá vốn cộng lãi; 40 DN áp dụng phương pháp so sánh lợi nhuận; 2 DN áp dụng 2 phương pháp (mỗi giao dịch áp dụng một phương pháp khác nhau), 20 DN áp dụng biện pháp tổng hợp.

Năm 2013, 17 Cục Thuế thực hiện thanh tra giá chuyển nhượng đối với 29 DN có giao dịch liên kết, có rủi ro cao về thuế TNDN, hoạt động trong lĩnh vực dệt may, da giày. Kết quả điều chỉnh tăng doanh thu từ giao dịch liên kết 5.330,2 tỷ đồng, giảm số lỗ phát sinh trước giai đoạn thanh tra được chuyển vào giai đoạn thanh tra 197,6 tỷ đồng, giảm số lỗ phát sinh trong giai đoạn thanh tra 1.014,3 tỷ đồng, tăng thu nhập tính thuế TNDN 4.068,9 tỷ đồng, truy thu thuế TNDN 374,8 tỷ đồng, phạt 14,3 tỷ đồng [12].

Kết quả đạt được bước đầu nêu trên đã tạo tác động lan toả đến các DN có vốn FDI, đáng lưu ý là các DN có vốn FDI sau thanh tra hoặc chưa thanh tra đã chấn chỉnh lại công tác hạch toán để tự giảm lỗ và có phát sinh thu nhập chịu thuế.

Tham khảo

- Lê Quang Hùng (2018). Chuyển giá và chống chuyển giá trong quản lý thuế đối với các doanh nghiệp có vốn đầu tư nước ngoài ở Việt Nam. Luận án tiến sĩ kinh tế. Học viện Khoa học xã hội – Viện Hàn lâm Khoa học Xã hội Việt Nam, Hà Nội.

- Vũ Đình Ánh (2012), “Chống chuyển giá và một số vấn đề tài chính liên quan đến FDI”, Tạp chí Kinh tế và dự báo, tháng 5/2012, tr.15-17.

- Bộ Tài chính (1997), Thông tư số 74-TC/TCT, ngày 20/10/1997, “Hướng dẫn thực hiện quy định về thuế đối với các hình thức đầu tư theo Luật đầu tư nước ngoài tại Việt Nam”.

- Bộ Tài chính (2001), Thông tư số 13/2001/TT-BTC, ngày 8/3/1999, “Hướng dẫn thực hiện quy định về thuế đối với các hình thức đầu tư theo luật đầu tư nước ngoài tại Việt Nam”.

- Bộ Tài chính (2005), Thông tư số 117/2005/TT-BTC, ngày 19/12/2005, “Hướng dẫn thực hiện việc xác định giá thị trường trong giao dịch kinh doanh giữa các bên có quan hệ liên kết”.

- Luật quản lý thuế, số 78/2006/QH11, thông qua ngày 29/11/2006.

- Quốc hội khóa XII, Luật thuế thu nhập doanh nghiệp, số 14/2008/QH12

- Bộ Tài chính (2010), Thông tư 66/2010/TT-BTC, ngày 22/4/2010, “Hướng dẫn thực hiện việc xác định giá thị trường trong giao dịch kinh doanh giữa các bên có quan hệ liên kết”.

- Bộ Tài chính (2013), Thông tư 201/2013/TT-BTC, ngày 20/12/2013, “Hướng dẫn việc áp dụng thỏa thuận trước về phương pháp xác định giá tính thuế (APA) trong quản lý thuế”.

- Chính phủ Việt Nam (2017), Nghị định 20/2017/NĐ-CP, ngày 24/2/2017 “Quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết”.

- Tổng cục Thuế (2013), Tài liệu hội thảo “Chuyên đề quản lý thuế đối với hoạt động chuyển giá”.

- Tổng cục Thuế (các năm từ 2010 – 2016), “Báo cáo tổng kết công tác thanh tra, kiểm tra ngành Thuế năm”.

- Cục Thuế TP Hà Nội (2013), “Báo cáo tổng kết công tác thanh tra 2012”.

- Tổng cục Thuế (2017), Tài liệu báo cáo “Phương án thành lập phòng giá chuyển nhượng tại một số Cục Thuế”.

- Nguyễn Quang Tiến (2012), “Quản lý thuế đối với hoạt động chuyển giá: Thực trạng và giải pháp”, Tạp chí Tài chính, 3/2012, tr. 10-13.