Sau gần 3 thập kỷ, các ngân hàng thương mại cổ phần Việt Nam nói riêng và hệ thống ngân hàng nói chung đã đạt được những tăng trưởng ấn tượng, góp phần quan trọng vào công cuộc đổi mới đất nước. Hiệu quả kinh doanh của các ngân hàng TMCP Việt Nam được đánh giá thông qua mức độ tăng trưởng tài sản và vốn, tăng trưởng huy động và tín dụng và các chỉ tiêu liên quan đến khả năng sinh lời và mức độ an toàn vốn. Do hạn chế trong việc tiếp cận dữ liệu của Ngân hàng Nhà nước Việt Nam, nên chỉ chỉ dụng mức độ tăng trưởng tài sản và vốn để đánh giá hiệu quả kinh doanh của các NHTMCP Việt Nam theo phương pháp truyền thống chỉ xét trong giai đoạn 2012-2015.

1. Mức độ tăng trưởng tài sản và vốn

Quy mô tài sản của hệ thống ngân hàng có sự tăng trưởng đáng kể đi kèm với sự gia tăng về số lượng ngân hàng. Theo số liệu của Quỹ Tiền tệ quốc tế, tổng tài sản khu vực ngân hàng tăng hơn gấp hai lần từ năm 2007 đến năm 2010, tăng từ 1.097 nghìn tỷ đồng (tương đương 52,4 tỷ đô la) lên 2.690 nghìn tỷ đồng (tương đương 128,7 tỷ đô la).

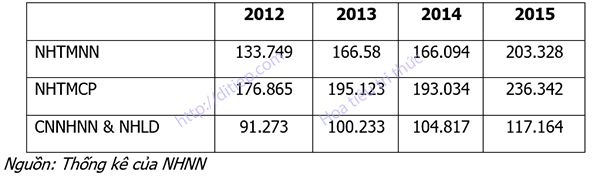

Bảng 1 thống kê sự tăng trưởng tài sản của hệ thống ngân hàng từ năm 2012 đến năm 2015. Ngoại trừ quy mô tài sản tương đối ổn định trong hai năm 2013-2014, các nhóm ngân hàng đều có sự gia tăng tài sản đáng kể trong những năm còn lại. Giai đoạn 2014-2015 thể hiện sự tăng trưởng tài sản mạnh mẽ của các NHTMNN (do số lượng NHTMNN tăng) và của các NHTMCP. Trong khi đó, tài sản của các chi nhánh NHNN và ngân hàng liên doanh tăng mạnh trong giai đoạn 2012-2013. Trong nhóm các NHTMNN, Ngân hàng TMCP Công thương Việt Nam (CTG) có tỷ lệ tăng trưởng tài sản cao nhất trong khi đó, ở nhóm NHTMCP, Ngân hàng TMCP Á Châu (ACB) tăng trưởng tài sản thấp nhất còn Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) và Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB) là hai ngân hàng mức độ tăng trưởng tài sản cao nhất.

Bảng 1. Qui mô tăng trưởng tài sản (ĐVT: tỷ đồng)

Bên cạnh tốc độ tăng trưởng tài sản, kết quả hoạt động của hệ thống ngân hàng Việt Nam nói chung và các ngân hàng thương mại cổ phần nói riêng còn được đánh giá bằng các chỉ số liên quan đến vốn như mức vốn điều lệ, vốn tự có, các chỉ số liên quan đến sự an toàn của vốn như tỷ lệ an toàn vốn tối thiểu và tỷ lệ vốn ngắn hạn cho vay trung và dài hạn.

Hệ thống ngân hàng Việt Nam đã trải qua ba lần thay đổi quy định về vốn điều lệ qua việc ban hành Quyết định 67/QĐ-NH5 (ngày 27/03/1996), Nghị định 82/1998/NĐ-CP (ngày 03/10/1998), và Nghị định 141/2006/NĐ-CP (ngày 22/11/2006). Bắt đầu từ năm 1996, quy định về mức vốn điều lệ tối thiểu để thành lập một NHTMCP khá thấp và thay đổi phụ thuộc tùy thuộc vào nhiều yếu tố như ngân hàng được thành lập ở khu vực thành thị hay nông thôn, mở thêm hay không mở thêm chi nhánh. Do những yêu cầu về vốn thấp, khả năng sinh lời tương đối tốt và tính ổn định của ngành ngân hàng thời bấy giờ, đã có một làn sóng mạnh mẽ thành lập các NHTMCP cỡ nhỏ. Tuy nhiên, không phải tất cả các ngân hàng nhỏ này đều hoạt động hiệu quả như mong đợi. Đối với một vài ngân hàng, sự thiếu kiểm soát và kinh nghiệm, hoạt động cho vay nghèo nàn cùng sự cạnh tranh dữ dội đã đưa họ đến tình trạng thiếu thanh khoản, mất khả năng thanh toán và âm vốn chủ sở hữu. Nền tảng vốn mỏng không đủ khả năng hấp thụ thua lỗ do hoạt động yếu kém đã khiến các ngân hàng này không còn sự lựa chọn nào khác ngoài việc phá sản hoặc bị mua lại bởi những ngân hàng mạnh hơn. Đối với những ngân hàng nhỏ còn sống sót, họ ý thức rõ được sự cần thiết trong việc duy trì tỷ lệ an toàn vốn tối thiểu (CAR) và tích cực gia tăng vốn điều lệ.

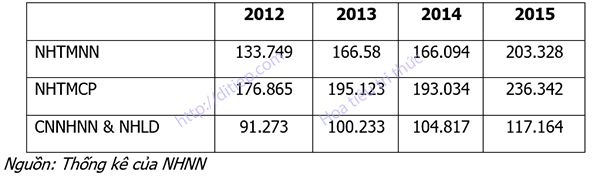

Tính đến nay, tất cả các ngân hàng thương mại đã đáp ứng đầy đủ yêu cầu về vốn điều lệ. Tổng số vốn đăng ký của 35 ngân hàng (NHTMNN và NHTMCP) là 331.070 tỷ VND (bảng 2). Bảng 2 cũng cho biết các ngân hàng thương mại cổ phần có tổng số vốn điều lệ lớn nhất so với hai nhóm còn lại trong hệ thống ngân hàng và tương đối ổn định trong giai đoạn 2012-2015.

Bảng 2. Qui mô tăng trưởng vốn điều lệ (ĐVT: tỷ đồng)

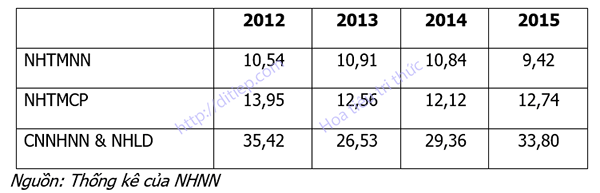

Xét về mức độ gia tăng vốn tự có, bảng 3 cho biết mức vốn tự có của các nhóm ngân hàng trong giai đoạn 2012-2015. Nhìn chung, mức vốn tự có của các ngân hàng trong hệ thống có xu hướng tăng, ngoại trừ giai đoạn 2013-2014. Các NHTMCP hiện nay đang có mức vốn tự có cao nhất trong cả 3 nhóm ngân hàng với số vốn tự có bằng 236.342 tỷ đồng trong năm 2015.

Bảng 3 Qui mô tăng trưởng vốn tự có (ĐVT: tỷ đồng)

Ngoài những thống kê về mức vốn điều lệ và vốn tự có, sự an toàn trong hoạt động của ngân hàng còn được đánh giá bằng các thước đo như tỷ lệ an toàn vốn tối thiểu và tỷ lệ vốn ngắn hạn cho vay trung dài hạn.

Tỷ lệ an toàn vốn tối thiểu (CAR) là một thước đo độ an toàn vốn của ngân hàng, được tính theo tỷ lệ phần trăm của tổng vốn cấp I và vốn cấp II so với tổng tài sản đã điều chỉnh rủi ro của ngân hàng. Tỷ lệ an toàn vốn tối thiểu (CAR) thấp phản ánh mức độ sử dụng vốn cao, và ngược lại. Tỷ lệ này còn cho biết khả năng của ngân hàng trong việc thanh toán các khoản nợ có thời hạn và đối mặt với các rủi ro khác như rủi ro tín dụng và rủi ro vận hành. Hiện nay, có 10 ngân hàng được NHNN chọn thí điểm áp dụng quản lý rủi ro theo tiêu chuẩn Basel II, trong đó yêu cầu tỷ lệ CAR phải trên 8%.

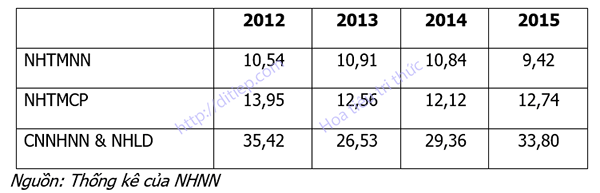

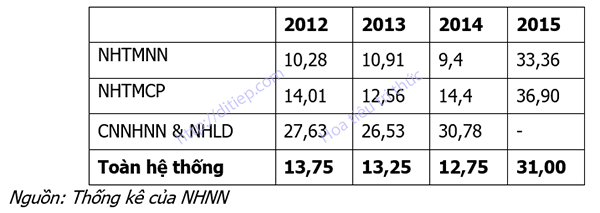

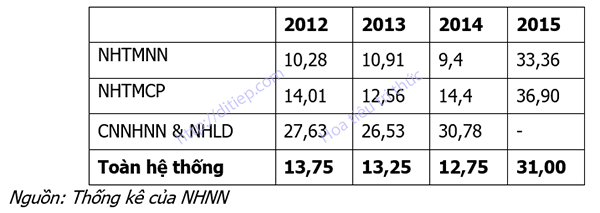

Thống kê về tỷ lệ an toàn vốn tối thiểu (CAR) trong 4 năm gần đây của NHNN cho thấy, các NHTMCP có tỷ lệ này đều lớn hơn 10% cả giai đoạn trong khi các NHTMNN có tỷ lệ CAR bằng 9,42 trong năm 2015. Tuy nhiên, có nhiều ý kiến cho rằng, tỷ lệ an toàn vốn ở Việt Nam vẫn chưa phản ánh trung thực tình hình của các ngân hàng do tình trạng giấu giếm nợ xấu và chưa tuân thủ chặt chẽ về trích lập dự phòng. Một số ngân hàng kinh doanh kém hơn những năm trước nhưng tỷ lệ CAR lại tăng do tài sản giảm. Vì thế chỉ dựa vào chỉ số này để đánh giá độ an toàn của một ngân hàng thì chưa hoàn toàn chính xác.

Bảng 4. Tỷ lệ an toàn vốn tối thiểu (ĐVT: %)

Một chỉ tiêu quan trọng nữa liên quan đến hoạt động sử dụng vốn của các ngân hàng là tỷ lệ vốn ngắn hạn cho vay trung dài hạn, đây là một chỉ tiêu nhằm đánh giá sự cân đối giữa nguồn vốn ngắn hạn và trung, dài hạn của ngân hàng. Nếu như ngân hàng không kiểm soát được việc sử dụng vốn ngắn hạn cho vay các khoản đầu tư dài hạn thì ngân hàng sẽ rơi vào tình trạng mất cân đối và khả năng rủi ro thanh khoản cao. Cuối năm 2014, NHNN đã ban hành Thông tư 36/2014/TT-NHNN nhằm điều chỉnh tăng mạnh tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung, dài hạn từ 30% lên 60%. Tuy nhiên, kể từ ngày 01/01/2017, tỷ lệ tối đa sử dụng nguồn vốn ngắn hạn để cho vay trung, dài hạn đối với các ngân hàng thương mại giảm từ 60% xuống 50%. Bảng 5 cho biết tỷ lệ vốn ngắn hạn cho vay trung dài hạn trong tất cả các năm của ba nhóm ngân hàng đều nhỏ hơn mức khống chế do NHNN đặt ra. Các NHTMCP và NHTMNN có sự tăng vọt doanh số cho vay trung dài hạn từ vốn ngắn hạn trong năm 2015 so với năm 2014.

Bảng 5. Tỷ lệ vốn ngắn hạn cho vay trung dài hạn (ĐVT: %)

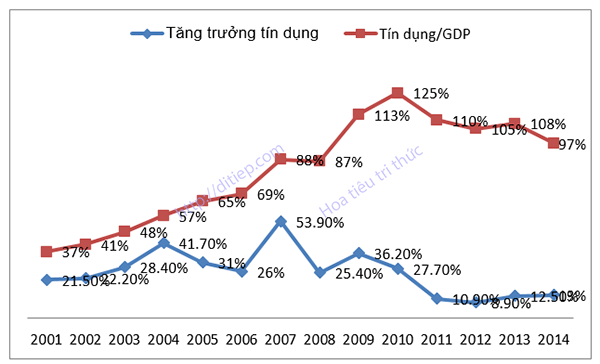

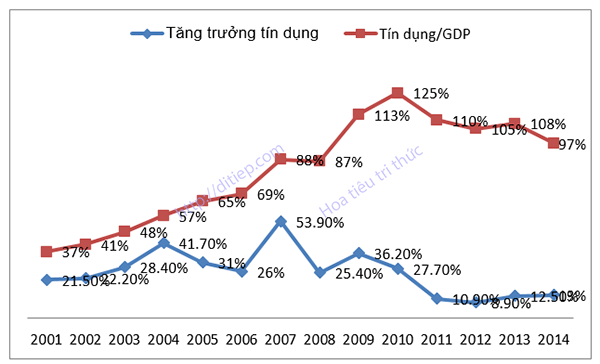

2. Mức độ tăng trưởng tín dụng

Khu vực ngân hàng Việt Nam đã thể hiện sự tăng trưởng ấn tượng về tín dụng nhưng có những diễn biến bất thường từ năm 2000. Trong giai đoạn từ năm 2000 đến 2012, tỷ lệ tăng trưởng tín dụng là 28,28%. Tốc độ tăng trưởng nhanh nhất diễn ra vào giai đoạn từ năm 2002 đến 2007, khi tỷ lệ tăng trưởng tín dụng bằng 35,8%. Sự tăng trưởng này đạt đỉnh vào năm 2007 ở mức 51,49% đối với huy động và 53,89% với tín dụng (Hình 1) chủ yếu do luồng vốn vào lớn sau khi Việt Nam gia nhập Tổ chức thương mại thế giới (WTO). Trong một khoảng thời gian kéo dài, tốc độ tăng trưởng tín dụng ở Việt Nam gấp bốn lần tốc độ tăng trưởng GDP. Nói một cách khác, tín dụng đã tăng trưởng quá nóng.

Vào cuối năm 2008, tín dụng và hoạt động kinh tế đã chậm lại do tác động của khủng hoảng toàn cầu, buộc các cơ quan chức năng phải ứng phó. Việc nới lỏng chính sách tài khóa và tiền tệ đã gây ra một đợt bùng nổ tín dụng khác vào năm 2009 và 2010, dẫn đến một đợt thắt chặt chính sách và tín dụng giảm mạnh trong năm 2011. Vì vậy, tốc độ tăng trưởng trong giai đoạn 2011 – 2014 đã giảm đáng kể. Thị trường đã chứng kiến tốc độ tăng trưởng huy động và tín dụng thấp nhất kể từ thập niên 90’. Qui mô tín dụng được cung cấp bởi ngành ngân hàng so với GDP tăng hàng năm, kể từ năm 2001 tới nay, và đạt đỉnh cao nhất vào năm 2010, trước khi quay trở lại mức thấp hơn vào các năm 2011 – 2014, đây là thời kỳ mà nợ xấu là bước cản trở tín dụng của hệ thống ngân hàng ra bên ngoài nền kinh tế (Hình 1).

Hình 1. Tốc độ tăng trưởng tín dụng

Nguồn: Thống kê của NHNN

3. Khả năng sinh lời và tỷ lệ nợ xấu

3.1. Tỷ lệ tỷ lệ thu nhập thuần từ lãi/doanh thu thuần, tỷ lệ nợ xấu

Kết quả hoạt động kinh doanh của các ngân hàng thương mại cổ phần Việt Nam được đánh giá thông qua tỷ lệ thu nhập thuần từ lãi/doanh thu thuần, ROA, ROE, hệ số NIM, tỷ lệ nợ xấu trên tổng tài sản. Các chỉ số này liên quan đến khả năng sinh lời và sự an toàn trong hoạt động cho vay của các ngân hàng trong thời gian qua.

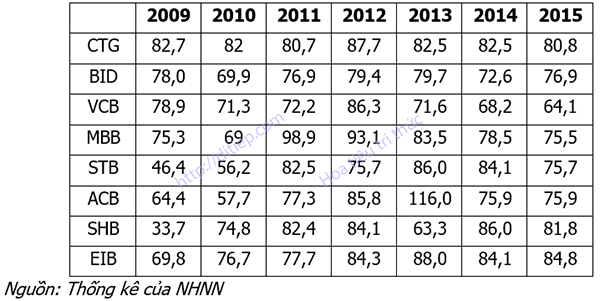

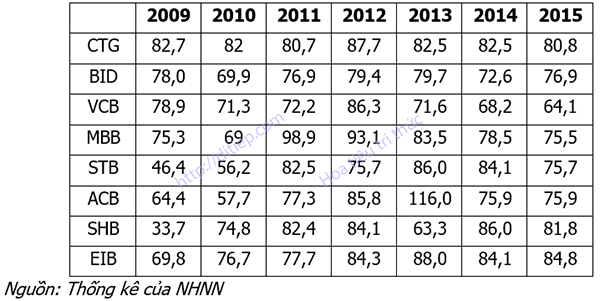

Bảng 6 cho biết tỷ lệ thu nhập thuần từ lãi trên doanh thu thuần của một số ngân hàng trong giai đoạn 2009-2015. Tỷ lệ này cho biết sự phụ thuộc của nguồn thu của ngân hàng vào hoạt động tín dụng. Bảng này cho biết thu nhập từ lãi chiếm phần lớn thu nhập của ngân hàng, tỷ lệ này có thể lên tới gần 99% đối với một số ngân hàng trong thời kỳ này (Ngân hàng TMCP Quân đội năm 2011). Một số ngân hàng cũng có nhiều nỗ lực trong việc giảm tỷ lệ này xuống dưới 50% (STB, SHB năm 2009) nhưng nhìn chung tỷ lệ thu nhập thuần từ lãi trên doanh thu thuần bình quân của các ngân hàng đều cao xấp xỉ 80%.

Tỷ trọng thu nhập từ lãi cao trong tổng số doanh thu thuần của ngân hàng cho thấy nguồn thu từ hoạt động phi tín dụng của các ngân hàng là rất khiêm tốn. Thực tế này xuất phát từ nguyên nhân mảng dịch vụ phi tín dụng tại các ngân hàng thương mại tại Việt Nam còn đơn điệu về hình thức, chất lượng chưa cao, quy mô dịch vụ nhỏ, sức cạnh tranh còn hạn chế; trình độ công nghệ và nguồn nhân lực chất lượng cao để phát triển các dịch vụ phi tín dụng ứng dụng công nghệ cao còn chưa được phát huy tối đa để đem lại hiệu quả tương xứng với năng lực và lợi thế của các ngân hàng.

Bảng 6. Tỷ lệ thu nhập thuần từ lãi/doanh thu thuần (ĐVT: %)

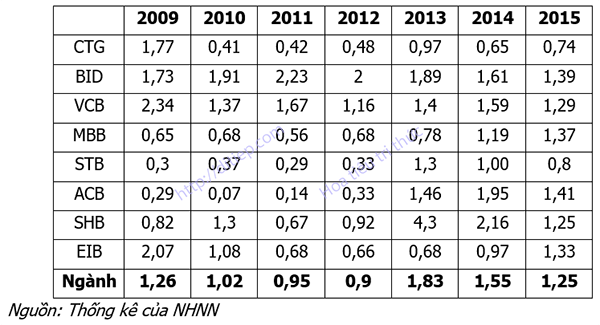

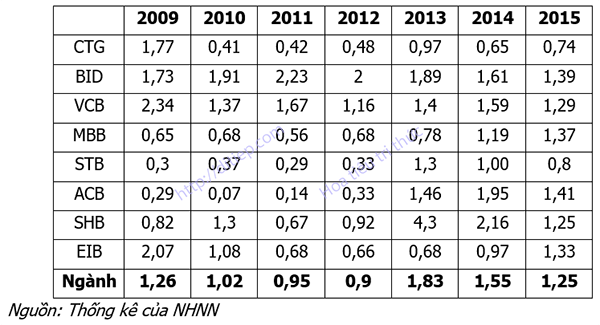

Đánh giá kết quả hoạt động kinh doanh của ngân hàng không thể tách rời việc xem xét chất lượng tín dụng của ngân hàng, thể hiện bằng tỷ lệ nợ xấu/tổng tài sản. Bảng 7 cho thấy một số ngân hàng TMCP trong giai đoạn 2009-2015 một số ngân hàng TMCP thuộc sở hữu nhà nước như Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BID) và ngân hàng TMCP Ngoại thương Việt Nam (VCB) có tỷ lệ tỷ lệ nợ xấu/tổng tài sản khá cao, hầu như cao hơn tỷ lệ của cả ngành ngân hàng. Một số ngân hàng có tỷ lệ nợ xấu/tổng tài sản thấp so với bình quân của cả ngành như Ngân hàng TMCP Công thương Việt Nam (CTG), Ngân hàng TMCP Sài Gòn Thương Tín (STB), Ngân hàng TMCP Á Châu (ACB). Trong khi đó, một số ngân hàng như Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) lại có tỷ lệ nợ xấu/tổng tài sản biến động lớn trong cả giai đoạn, nếu như năm 2009 tỷ lệ nợ xấu chỉ bằng 0,82% thì tời năm 2013 con số này đã lên tới 4,3%.

Bảng 7. Tỷ lệ nợ xấu/Tổng tài sản (ĐVT: %)

Như vậy, ngoài các những tăng trưởng ấn tượng, sự biến động của các chỉ tiêu phân tích ở trên cho thấy kết quả kinh doanh của các ngân hàng thương mại cổ phần Việt Nam còn phụ thuộc nhiều vào chu kỳ kinh tế và chính sách tiền tệ.

3.2. NIM, ROA và ROE

Kết quả hoạt động của các ngân hàng còn được đánh giá bằng hệ số NIM (hệ số thu nhập lãi cận biên), được tổng hợp trên bảng 8. Hệ số thu nhập lãi cận biên được xác định bằng tổng doanh thu từ lãi trừ tổng chi phí trả lãi (thu nhập lãi thuần) trên tổng tài sản sinh lời bình quân. Thông qua tỷ lệ này, ngân hàng có thể kiểm soát tài sản sinh lời và đánh giá nguồn vốn nào có chi phí thấp nhất.

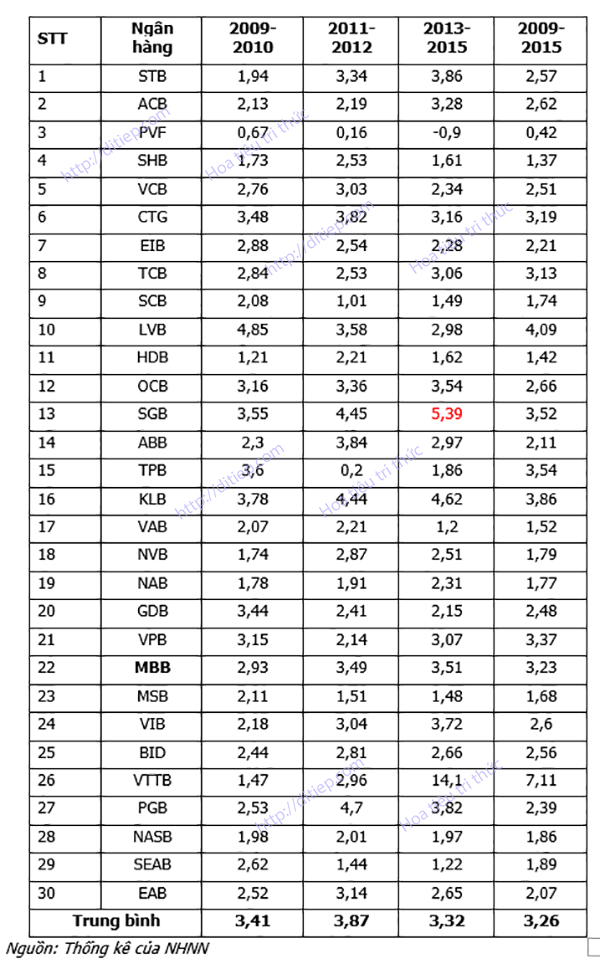

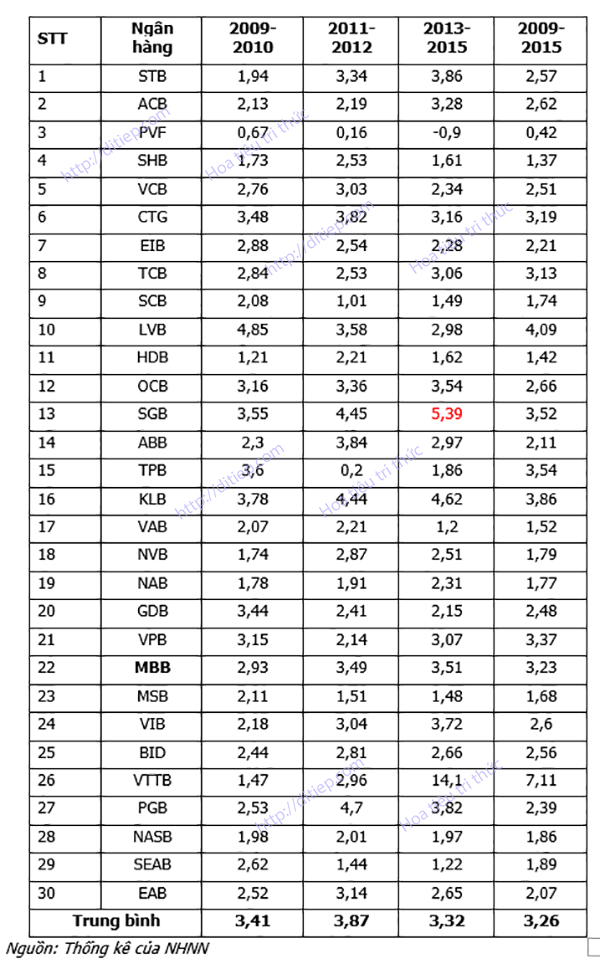

Bảng 8 cho biết chỉ số NIM của các ngân hàng thương mại cổ phần Việt Nam trong giai đoạn 2009-2015. Một số ngân hàng có tỷ lệ NIM thấp, dưới 3% bao gồm các ngân hàng: Ngân hàng TMCP Đại chúng Việt Nam (PVF), Ngân hàng TMCP Sài Gòn – Hà Nội (SHB), Ngân hàng TMCP Xuất nhập khẩu Việt Nam (EIB), Ngân hàng TMCP Sài Gòn (SCB), Ngân hàng TMCP Phát Triển TPHCM (HDB), Ngân hàng TMCP Việt Á (VAB), Ngân hàng TMCP Quốc Dân (NVB), Ngân hàng TMCP Nam Á (NAB), Ngân hàng TMCP Hàng Hải (MSB), Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BID), Ngân hàng TMCP Bắc Á (NASB), Ngân hàng TMCP Đông Nam Á (SEAB). Các ngân hàng có tỷ lệ NIM quá cao, lớn hơn 5% gồm ngân hàng: Ngân hàng TMCP Sài Gòn Công thương (SGB) ( 2013 – 2015) và Ngân hàng TMCP Việt Nam Thương Tín (VTTB) (2013 – 2015; 2009 – 2015). Tỷ lệ NIM tăng cho thấy dấu hiệu của quản trị tốt tài sản Nợ – Có trong khi NIM có xu hướng thấp và bị thu hẹp thì cho thấy lợi nhuận ngân hàng đang bị co hẹp lại.

Hệ số NIM toàn ngành, từ bảng 8 cho thấy rằng bất kỳ khi nào nền kinh tế tăng trưởng mạnh, kèm với lạm phát cao đều dẫn tới hệ số NIM cao, giai đoạn năm 2009, 2011, 2012 và 2013, hệ số NIM cao hơn các năm liền trước và kề sau rất nhiều, và đây cũng là các năm mà NHNN thực hiện việc thắt chặt chính sách tiền tệ. Hệ số NIM biến động như trên cho thấy các ngân hàng không chủ động trong việc nâng hệ số NIM mà phụ thuộc vào biến động của nền kinh tế. Trong điều kiện nền kinh tế tăng trưởng nóng, và NHNN thực hiện Chính sách tiền tệ thắt chặt hệ số NIM tăng nhanh trong năm 2009 và 2011, cho thấy sự tác động mạnh của Chính sách vĩ mô tới ngành Ngân hàng.

Bảng 8. Hệ số NIM của các ngân hàng thương mại Việt Nam (ĐVT: %)

Bảng 9 cho biết chỉ số ROE của các ngân hàng thương mại cổ phần Việt Nam trong giai đoạn 2009-2015. Một số ngân hàng có mức ROE cao hơn chỉ số trung bình ngành như Ngân hàng TMCP Sài Gòn Thương Tín (STB), Ngân hàng TMCP Ngoại thương Việt Nam (VCB), Ngân hàng TMCP Công thương Việt Nam (CTG), Ngân hàng TMCP Kỹ thương Việt Nam (TCB), Ngân hàng TMCP Sài Gòn Công thương (SGB), Ngân hàng TMCP Quân đội (MBB), Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BID). Các ngân hàng có mức ROE nhỏ hơn nhiều so với mức trung bình ngành bao gồm Ngân hàng TMCP Đại chúng Việt Nam (PVF), Ngân hàng TMCP Phương Đông (OCB), Ngân hàng TMCP Tiên Phong (TPB), Ngân hàng TMCP Việt Á (VAB), Ngân hàng TMCP Nam Á (NAB).

Bảng 9. ROE của các ngân hàng thương mại Việt Nam (ĐVT: %)

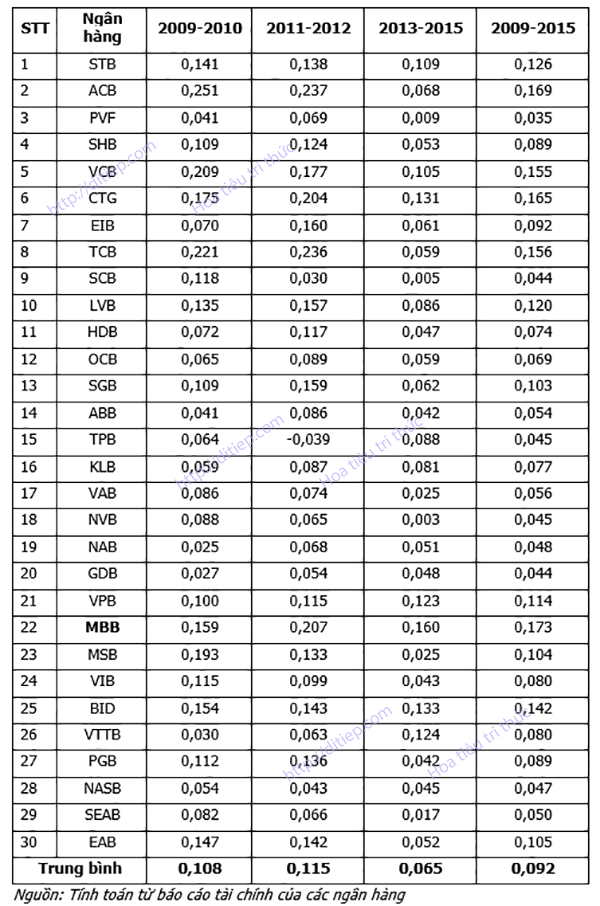

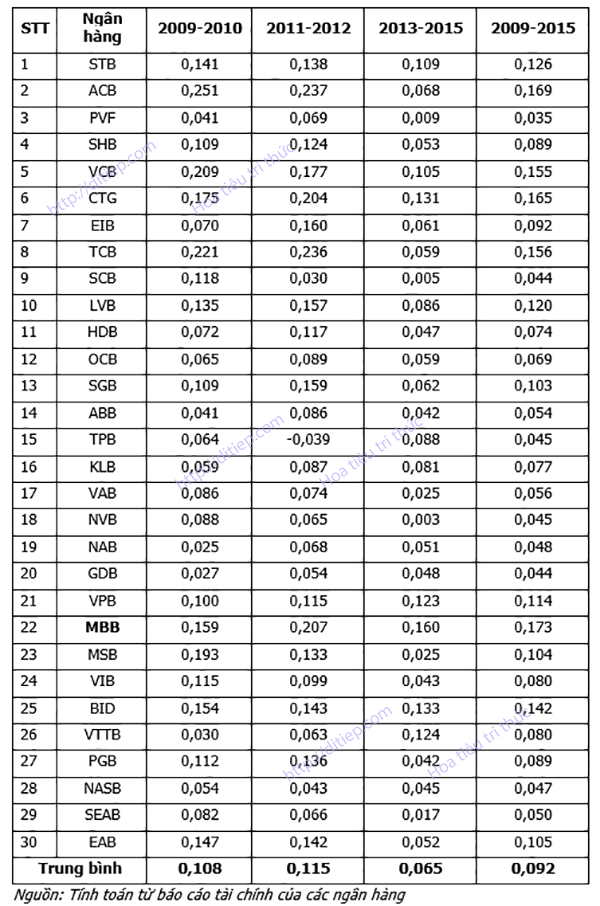

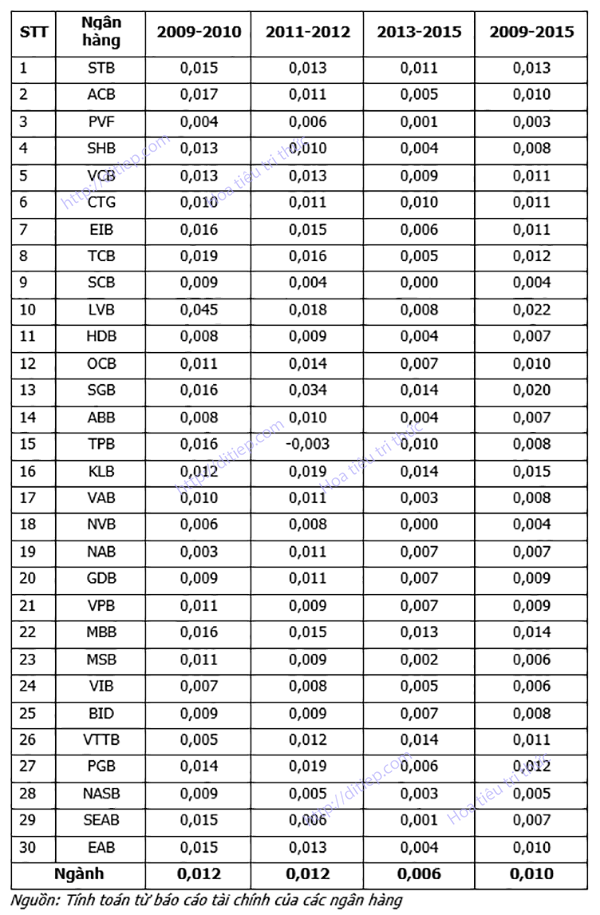

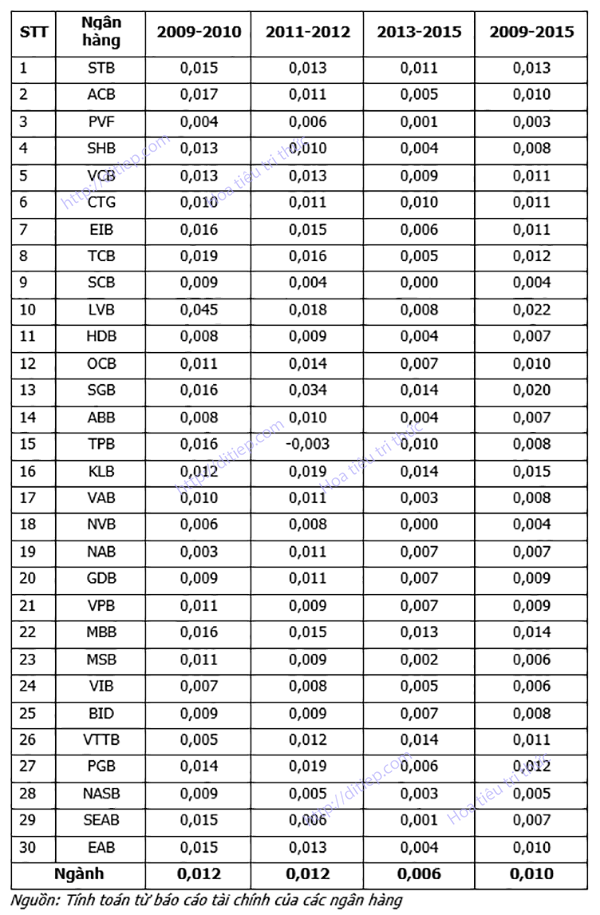

ROA là hệ số sinh lời trên tài sản, cho biết một đồng tài sản sẽ tạo ra bao nhiêu đồng lợi nhuận. Chỉ số này được sử dụng để đánh giá hiệu quả kinh doanh của ngân hàng với nguyên tắc ROA càng cao thì ngân hàng hoạt động càng hiệu quả. Bảng 10 cho biết thu thập trên tài sản của các ngân hàng thương mại Việt Nam trong giai đoạn 2009-2015. Nhằm mục đích đánh giá độ chính xác sự biến động của hiệu quả kinh doanh ngân hàng trong khoảng thời gian nghiên cứu, hệ số này được tính toán theo 3 giai đoạn: từ 2009 đến 2010, từ 2011 đến 2012 và từ 2013 đến 2015.

Bảng 10. ROA của các ngân hàng thương mại Việt Nam (ĐVT: %)

Bảng 10 cho thấy, nhóm các ngân hàng dẫn đầu về hiệu quả kinh doanh xét theo hệ số ROA bao gồm Ngân hàng TMCP Ngoại thương Việt Nam (VCB), Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BID) với 1 đồng tài sản của ngân hàng có thể tạo ra hơn 0,02 đồng lợi nhuận. Ngân hàng đứng cuối cùng trong bảng hiệu quả kinh doanh là Ngân hàng TMCP Nam Á (NAB) khi 1 đồng tài sản của ngân hàng chỉ có thể tạo ra 0,008 đồng lợi nhuận. Hiệu quả của các ngân hàng này đặc biệt tăng nhanh qua từng giai đoạn.

Xét về mức độ biến động của chỉ tiêu ROA trong cả giai đoạn, nhìn chung hầu hết các ngân hàng có hiệu quả kinh doanh tăng qua các giai đoạn khác nhau. Một số ngân hàng có sự cải thiện hiệu quả rõ rệt như Ngân hàng TMCP Đông Nam Á (SEAB), Ngân hàng TMCP An Bình (ABB), Ngân hàng TMCP Quốc tế Việt Nam (VIB), Ngân hàng TMCP Sài Gòn – Hà Nội (SHB), Ngân hàng TMCP Bưu Điện Liên Việt (LVB) và Ngân hàng TMCP Tiên Phong (TPB). Tuy nhiên, cũng có một số ngân hàng có hiệu quả kinh doanh biến động giảm theo thời gian. Một số ngân hàng có mức độ hiệu quả kinh doanh biến động theo các chiều hướng khác nhau trong suốt giai đoạn nghiên cứu như Ngân hàng TMCP Đại chúng Việt Nam (PVF), Ngân hàng TMCP Sài Gòn (SCB), Ngân hàng Sài Gòn Công thương (SGB) và Ngân hàng TMCP Xuất nhập khẩu Việt Nam (EIB).

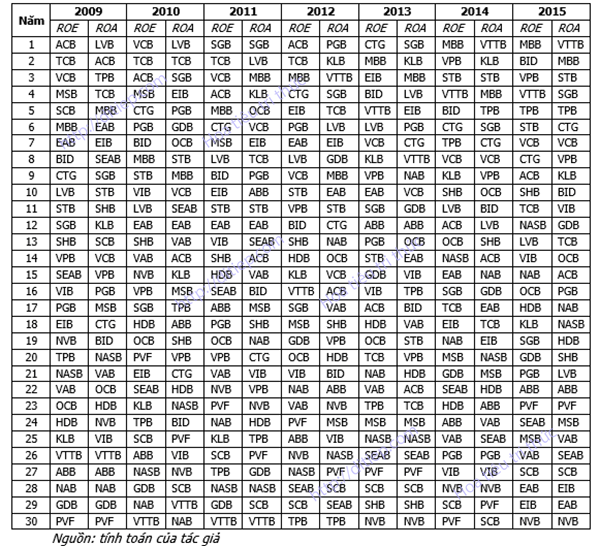

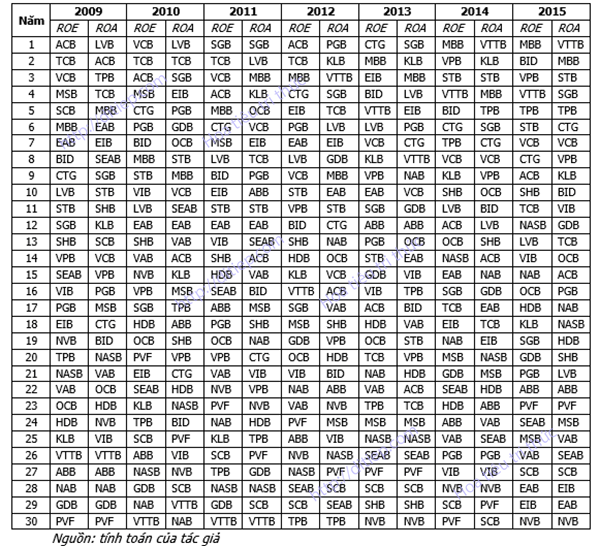

Bảng 11. So sánh xếp hạng các NHTM Việt Nam theo ROA và ROE

Hai chỉ tiêu quan trọng và phổ biến để đánh giá hiệu quả kinh doanh của các ngân hàng TMCP Việt Nam là ROA và ROE. Để trả lời cho câu hỏi một ngân hàng có hiệu quả kinh doanh cao xét ở chỉ tiêu ROA thì có đạt hiệu quả kinh doanh cao xét ở chỉ tiêu ROE, tác giả lập bảng so sánh trực quan xếp hạng ROA và ROE của 30 ngân hàng trong giai đoạn 2009-2015. Kết quả so sánh cho thấy:

Các ngân hàng ở cuối bảng xếp hạng về ROA thì cũng đứng cuối bảng đối với ROE. Các ngân hàng đó bao gồm: ngân hàng TMCP Việt Nam Thương Tín (VTTB), Ngân hàng TMCP An Bình (ABB), ngân hàng TMCP Nam Á (NAB), ngân hàng TMCP Bản Việt (GDB) năm 2009; ngân hàng TMCP Đại chúng Việt Nam (PVF) năm 2009, 2013, ngân hàng TMCP Bắc Á (NASB) năm 2011, 2012; và ngân hàng TMCP Sài Gòn (SCB) 2011, 2013, 2015.

Ngoại trừ ngân hàng TMCP Sài Gòn Công thương (SGB) đứng đầu cả về ROA và ROE năm 2011 thì các ngân hàng hầu như không giống nhau về thứ hạng ROA và ROE. Một số ngân hàng có sự khác nhau đáng kể xếp hạng ROA và ROE. Chẳng hạn, ngân hàng TMCP Bưu Điện Liên Việt (LVB) đứng đầu về ROA nhưng đứng thứ 10 về ROE, ngân hàng TMCP Tiên Phong (TPB) đứng thứ 3 về ROA nhưng đứng thứ 20 về ROE, ngân hàng TMCP Công thương Việt Nam (CTG) đứng thứ 9 về ROE nhưng lại đứng thứ 18 về ROA trong năm 2009. Trong năm 2010, ngân hàng TMCP Ngoại thương Việt Nam (VCB) đứng đầu về ROE nhưng lại đứng thứ 10 về ROA, ngân hàng TMCP Bưu Điện Liên Việt (LVB) đứng thứ nhất về ROA nhưng lại đứng thứ 11 về ROE. Trong năm 2012, ngân hàng TMCP Công thương Việt Nam (CTG) xếp thứ 4 về ROE nhưng lại xếp thứ 12 về ROA. Gần đây, năm 2015, ngân hàng TMCP Sài Gòn – Hà Nội (SHB) đứng thứ 10 về ROE nhưng lại đứng thứ 20 về ROA.

Như vậy, kết quả so sánh cho thấy, sử dụng các chỉ tiêu truyền thống (ROA và ROE) khó đưa ra được một đánh giá đồng nhất về hiệu quả kinh doanh của ngân hàng. Lý do của kết quả này là các chỉ số tài chính trong phương pháp này được tính toán một cách đơn lẻ, phản ánh những khía cạnh khác nhau trong hoạt động của ngân hàng.

Tài liệu tham khảo

- Nguyễn Thu Nga (2017). Phân tích mối quan hệ giữa rủi ro tín dụng với hiệu quả kinh doanh của các NHTMCP Việt Nam. Luận án tiến sĩ kinh tế. Trường Đại học Kinh tế Quốc dân.

- Ủy ban Giám sát tài chính quốc gia.

- Ngân hàng Nhà nước Việt Nam.